현대중공업그룹이 대우조선해양을 인수하면서 2025년까지 최대 6조 원 규모의 자금 부담이 발생할 수 있다는 진단이 나왔다.

한국신용평가는 26일 서울 여의도동 금융투자협회에서 미디어 브리핑을 통해 이같이 전망했다. 한신평에 따르면 이번 인수 건으로 조선중간지주는 대우조선해양에 1조5000억 원 규모의 증자를 시행할 예정이다.

조선중간지주는 자체증자대금 1조2500억 원을 기반으로 증자를 시행한다. 증자 이후 지분율은 68%로 상향된다. 대우조선해양의 증자대금은 전액 차입금 상환에 쓰일 예정이다.

그룹 차원에서 인수시점의 부담은 약 6400억 원으로 크지 않다. 조선중간지주의 증자에 현대중공업지주가 지분율(30.9%)만큼 참여한 3863억 원에, 나머지 2500억 원 추가소요분을 더한 규모다.

그러나 향후 중간지주와 대우조선해양 합산 약 3조5000억 원 규모의 하이브리드(Hybrid) 상환부담이 존재한다. 우선 대우조선해양 현물출자에 대한 대가로 KDB산업은행에 지급하는 1조2500억 원 규모의 조선중간지주 상환전환우선주(RCPS) 지급부담이 있다.

여기에 과거 대우조선해양의 채무출자 전환과정에서 생긴 수출입은행이 보유한 2조3000억 원 규모의 전환사채(CB)에 대한 지급부담도 있다. 이를 감안하면 인수시점으로 예상되는 2020년부터 2025년까지 약 1조 원에서 6조 원 내외의 자금 부담이 발생할 전망이다.

조선중간지주의 RCPS 1조2500억 원은 KDB가 보유하고 있다. KDB가 상환권을 갖고 있으나, 미행사 시 5년 후 전액 보통주로 전환하는 조건이다. KDB의 전환권 및 풋옵션 행사 등에 따라 거래종결 이후 5년 시점까지 현금유출이 최소 0원에서 최대 1조2500억 원으로 차이 난다.

대우조선해양의 CB 2조3000억 원은 수출입은행이 보유하고 있다. 2016~2018년 수은의 채무를 영구채 형식으로 출자전환했다.

수은은 전환권만 보유하고 상환권은 없다. 2022년 이후 금리가 올라가는 스텝업(Step-up) 조건을 협의 중이다.

수은의 전환권 행사나 금리부담이 크지 않은 경우 현금유출은 미미할 전망이다. 반면 전액 콜옵션 행사와 스텝업 적용, 만기상환 등의 경우 최대 2조3000억 원이 소요된다.

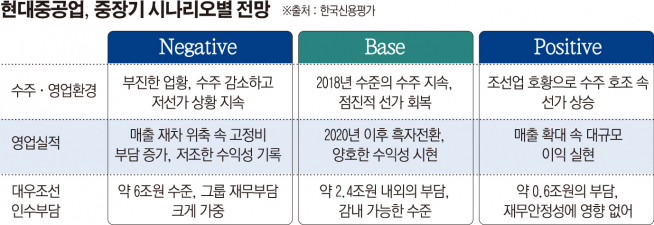

이처럼 인수구조는 확정됐지만 인수시점 이후의 자금부담은 주주 간 계약으로 약정한 1조 원 추가지원과, 조선업황 및 영업실적에 따라 크게 변동된다. 대우조선 인수부담 규모가 달라지면서, 시나리오별 중장기 재무안정성 변동 폭도 클 전망이다.

안지은 한신평 기업평가본부 연구위원은 “업황이 좋고 시너지를 내 실적도 좋고 신용도가 좋은 상황에서는 인수자금 부담이 적지만, 그 반대의 경우 오히려 부담이 커지는 구조”라고 설명했다.

안 연구위원은 “조선부문 비중 확대는 그룹 신용도에 부정적”이라며 “조선부문 신용도 저하와 인수시점까지의 영업실적 변동, 오일뱅크 상장 전 지분투자(Pre-IPO) 등을 종합적으로 감안해 기업결합승인 시점에 신용도 영향을 반영할 것”이라고 예고했다.

![올림픽이 너무 조용해요 [2026 동계올림픽]](https://img.etoday.co.kr/crop/140/88/2294154.jpg)

![직장인 설 상여금, 10명 중 4명은 받는다 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2294169.jpg)

!["엔비디아가 골목길 입구까지 쫓아왔다?" 자율주행 사이다 팩트 체크 [찐코노미] #테슬라](https://i.ytimg.com/vi/tIWc3d9GgOE/mqdefault.jpg)

![[채권마감] 사흘만 강세, 외인 10선 대량매수+SK하이닉스 투자설](https://img.etoday.co.kr/crop/85/60/2294179.jpg)

![[급등락주 짚어보기] 삼화페인트 ‘이틀째 상한가’…코스닥선 ‘엑스페릭스·DSC인베스트먼트’ 상한가](https://img.etoday.co.kr/crop/85/60/2294249.jpg)

![[장외시황] 메쥬, 공모주 청약 일정 변경](https://img.etoday.co.kr/crop/85/60/2294187.jpg)

![[환율마감] 다카이치 압승에도 원·달러 이틀째 하락](https://img.etoday.co.kr/crop/85/60/2290933.jpg)

![직장인 설 상여금, 10명 중 4명은 받는다 [데이터클립]](https://img.etoday.co.kr/crop/300/170/2294169.jpg)

![김택우 의사협회장, 의대 정원 증원 관련 긴급 브리핑 [포토]](https://img.etoday.co.kr/crop/300/190/2294312.jpg)