하나금융투자 오진원 연구원은 “두산은 지난 분기 적자를 기록했던 연료전지 및 면세ㆍ유통 부문의 동반 흑자전환으로 2분기 자체사업 영업익은 전분기 대비 36% 개선된 640억 원을 추정한다”며 “특히, 연료전지 부문은 리콜 비용의 분기별 반영에도 불구 전년도 대규모 수주의 매출 인식 본격화로 2분기 이후 흑자전환 기조를 유지할 것”이라고 예상했다.

오 연구원은 “연료전지 누적 수주액은 4600억 원대로 연간 약 1조 원의 수주가 가능할 전망”이라며 “모트롤은 매출 감소로 상대적으로 부진할 전망이지만 인프라코어 등 자회사 실적 호조를 고려 시 하반기 이후 재차 수익성 개선이 가능해 보인다”고 말했다.

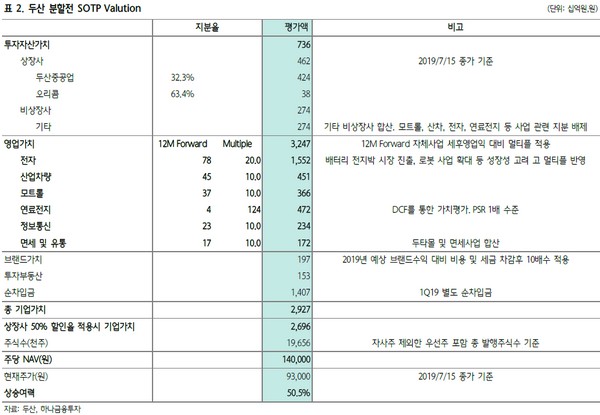

그는 “두산이 인적분할을 앞두고 있으며 10월 18일 3개사로 재상장 예정인데, 분할비율과 현 주가를 고려 시 신설 상장되는 두산솔루스 및 두산퓨얼셀의 시가총액은 각 600억 원, 1000억 원대에 불과하나 양사 합산 시가총액의 상승 여력은 4배 전후로 추정한다”고 밝혔다.

![전두환과 평행이론...윤석열 '내란죄 무기징역' 의미는? [인포그래픽]](https://img.etoday.co.kr/crop/140/88/2297723.jpg)

![[김남현의 채권썰] 관세 판결 후폭풍·금통위·이란 공습 눈치보기](https://img.etoday.co.kr/crop/85/60/2297882.jpg)

![[e가상자산] "보상 절반, 가치는 두 배"…비트코인 반감기가 만드는 '공급의 마법'](https://img.etoday.co.kr/crop/85/60/2297761.jpg)

![[주간 IPO] 케이뱅크, 일반청약 돌입…공모시장 재가동](https://img.etoday.co.kr/crop/85/60/2288475.jpg)

![[주간증시전망] 코스피 5800 돌파 이후⋯“엔비디아 실적·상법 개정안에 주목”](https://img.etoday.co.kr/crop/85/60/2297806.jpg)

![[베스트&워스트] 다원넥스뷰 43.74% 급등…반도체·전기장비 강세 속 섬유·의료장비 조정](https://img.etoday.co.kr/crop/85/60/2297881.jpg)

![[베스트&워스트] 광동제약 68.83% 급등…제약·보험·증권주 ‘불장 수혜’ vs 바이오·통신 조정](https://img.etoday.co.kr/crop/85/60/2297880.jpg)

![[채권마감] 장단기금리차 40bp 하회 연중최저…대이란 공습 가능성](https://img.etoday.co.kr/crop/85/60/2297242.jpg)

![[급등락주 짚어보기] 증권 이어 보험주 강세⋯롯데손해보험ㆍ미래에셋생명ㆍ한화생명ㆍ흥국화재 ‘上’](https://img.etoday.co.kr/crop/85/60/2297803.jpg)

![신혜선의 대형 사기극⋯부두아, 그래서 명품일까 아닐까 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2297799.jpg)

![매물 부족 심화…'전세 구합니다' [포토]](https://img.etoday.co.kr/crop/300/190/2297797.jpg)