신종 코로나 바이러스(코로나19)로 인해 움츠러들었던 외식업종 인수합병(M&A) 거래가 기지개를 켜고 있다. 코로나19 여파에 타격을 입지 않을까 하는 우려가 있었지만 매각 일정이 진행되면서 거래가 이어질 전망이다.

1일 투자은행(IB) 업계에 따르면 아웃백스테이크하우스와 할리스커피는 매각 절차가 진행 중이다. 아웃백스테이크하우스의 매각 주체인 PEF(사모펀드) 운용사 스카이레이크인베스트먼트에 따르면 국내 전략적투자자(SI)·재무적투자자(FI) 총 7곳의 후보가 참여했으며, 본 입찰은 7월 말쯤 진행될 예정이다. 딜 클로징(운수계약 완료)은 9월 말쯤이 될 것으로 전망된다.

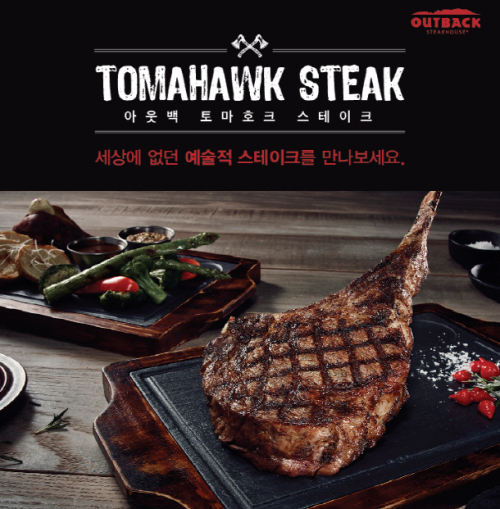

스카이레이크인베스트먼트는 2016년 아웃백스테이크하우스 지분 100%를 570억 원에 인수했다. 이후 스카이레이크인베스트먼트는 비인기 매장을 과감히 폐장하고, 스테이크 라인업을 고급화 시켰다. 이와함께 딜리버리서비스도 도입했다. 그 결과 지난해 매출액은 3053억원, 영업이익은 167억 원을 기록했다. 2016년 대비(매출액 1955억 원, 영업이익 25억 원) 56.2%, 568% 증가된 수치다. 특히 코로나19에도 4, 5월 매출액은 평년보다 높은 것으로 전해졌다. 매각 측 희망가격은 2000억 원 중후반 정도로 전해진다. 이는 상각전영업이익 대비 약 10배 수준이다.

할리스커피도 적격예비인수후보(숏리스트)를 선정해 이달 초 통보할 계획이다. 앞서 지난달 말 IMM PE와 매각주관사 골드만삭스는 매각을 위한 예비입찰(구속력없는 가격제안: Non-binding offer)을 진행했다. IMM PE는 2013년 할리스커피를 450억 원에 인수했고, 이듬해에는 370억 원을 들여 자본을 확충했다. 인수 후 IMM PE는 1인 좌석, 그룹석 등 맞춤형 매장 등을 선보이면서 지난해 전년대비 6.5% 증가한 1649억 원의 매출액을 기록했다. IMM PE는 투자원금은 대부분 회수한 것으로 알려졌다. 2016년과 2017년 두 차례 재본재조정(리캡)을 단행했고 배당을 통해 200억 원 가량을 받기도 했다.

외식업계의 M&A 거래가 기지개를 켜면서 잠재매물로 거론된 모건스탠리PE의 놀부와 어피너티에쿼티파트너스의 버거킹도 연내 매각에 시동을 걸 것으로 예상된다. 모건스탠리PE는 2011년 놀부를 1200억 원에 사들였다. 인수 직전해인 2010년 81억 원을 기록했던 영업이익은 2017년 부터 영업손실을 기록, 2018년에도 영업손실은 이어졌다. 그러나 지난해 영업익 1억1640억 원을 기록, 흑자전환에 성공하면서 엑시트에 속도를 낼 것으로 보인다.

2016년 어피너티가 2100억 원에 인수한 버거킹도 지난해 전년대비 25% 증가한 5028억 원, 영업이익은 101.1% 늘어난 181억 원을 기록했다. 인수 첫 해인 2016년 영업이익 107억 원을 기록했으나 2017년 14억 원으로 큰 폭 하락했다. 이후 꾸준한 실적 성장을 보여주고 있다. 특히 올해는 인수 5년 차를 맞은 만큼 엑시트에 나설 것으로 예상된다.

일각에서는 코로나19로 외식 수요가 줄어든 만큼 매각 측에서 원하는 밸류에이션을 인정 받기는 어려울 것이라는 우려섞인 시각도 나온다. IB업계 관계자는 “아웃백 매각 결과에 관심이 쏠리고 있다”며 “코로나19 사태가 당장은 영향을 미칠 수 있지만 중장기적으로 성장성 측면에서 매력적인 매물이라면 코로나19가 영향을 미칠 가능성은 크지 않을 것”이라고 말했다.

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2105870.jpg)

![‘슈팅스타’ 오늘 첫 방송…‘큰 산’ 최강야구 넘을까? [해시태그]](https://img.etoday.co.kr/crop/140/88/2105878.jpg)

![[단독] 부모-자녀 한 동네 사는 실버타운 만든다더니…오세훈표 '골드빌리지' 무산](https://img.etoday.co.kr/crop/140/88/2105453.jpg)

![‘더 게임 어워드’ 올해의 게임 후보 6선…각 작품 경쟁력은? [딥인더게임]](https://img.etoday.co.kr/crop/140/88/2105786.jpg)

![[ENG/SUB]지드래곤(G-DRAGON)의 음악, 다른 아이돌과 뭐가 다른데? [컬처콕 플러스]](https://i.ytimg.com/vi/9hsaYzMk9gc/mqdefault.jpg)

![[오늘의 주요공시] 두산로보틱스‧DI동일‧빙그레 등](https://img.etoday.co.kr/crop/85/60/2105910.jpg)

![[장외시황] 엠디바이스, 4.61% 상승](https://img.etoday.co.kr/crop/85/60/2105848.jpg)

![[급등락주 짚어보기] 유비온, 삼성전자 대상 36억 원 규모 계약에 上](https://img.etoday.co.kr/crop/85/60/2105843.jpg)

![[종합] 코스피 2500선 착륙…코스닥은 680선 붕괴](https://img.etoday.co.kr/crop/85/60/2105841.jpg)

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2105870.jpg)

![절기상 소설, 눈 대신 낙엽 [포토]](https://img.etoday.co.kr/crop/300/190/2105757.jpg)