롯데그룹은 과거 공격적 인수합병(M&A)로 M&A 시장에서 ‘큰 손’으로 불리며 유통·호텔·화학 중심의 빅딜을 통해 재계 5위로 성장했다. 2015년까지 공격적 M&A를 펼쳐온 롯데그룹은 과거 대비 축소는 됐지만 꾸준히 M&A를 지속했다. 최근에는 신종 코로나바이러스 감염증(코로나19)의 위기 속에서도 호텔과 화학 사업에 M&A 속도를 내 사업을 재편하겠다는 계획을 밝혔다.

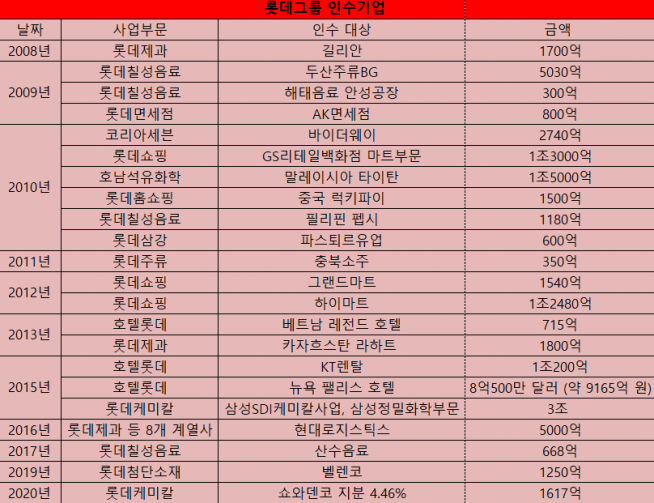

◇1년에 최대 11건… 공격적 M&A로 재계 서열 5위로 성장= 롯데그룹의 M&A 역사는 신동빈 회장으로부터 시작된다. 신 회장은 2003년 현대석유화학과 2004년 KP케미칼을 인수하는데 공을 세워 2004년에 그룹의 컨트롤타워인 정책본부 수장에 오르게된다. 이후 신 회장은 M&A에 적극 나섰다. 2008년과 2009년에 롯데그룹은 유통사업에서 AK면세점(800억 원)을 비롯해 인도네시아 대형마트인 마크로(3900억 원), 중국타임스(7300억 원)을 인수했다. 또 식품사업에서는 벨기에 초콜릿 회사인 길리안(1700억 원)과 현재 롯데주류인 두산주류BG(5030억 원), 기린(799억 원) 등을 품에 안았다. 당시에는 금융에서도 코스모투자자문(629억 원), 교통카드 서비스 업체 마이비(670억 원) 등도 인수했다.

특히 롯데그룹이 가장 활발한 M&A를 추진하던 시기인 2010년은 M&A건수가 총 11건에 달한다. 대표적으로 2010년에는 바이더웨이(2740억 원)와 GS리테일백화점 마트부문(1조3000억 원), 말레이시아 타이탄(1조5000억 원)을 인수했다. 또 롯데칠성음료는 필리핀 펩시를 1180억 원에, 롯데삼강은 파스퇴르유업을 600억 원에 사들이면서 외형을 확대해 나갔다.

2015년도 KT렌탈(1조200억), 뉴욕 팰리스 호텔(약 9165억 원)과 삼성의 화학계열사(3조 원) 등을 줄줄이 인수하면서 그룹 구조재편에 속도를 냈다. 그동안 유통과 식품사업에 집중됐던 포트폴리오는 M&A를 통해 유통·호텔·화학으로 재편됐다.

또 2016년에는 2014년 롯데그룹과 일본금융그룹 오릭스가 현대로지스틱스를 공동 인수한 후 경영권과 지분을 두고 협상을 이어온 끝에, 롯데그룹의 8개 계열사가 공동투자하는 방식으로 현대로지스틱스의 지분71%를 약 5000억 원에 인수하기도 했다.

이후 이전과 같은 굵직한 M&A는 없었다. 2017년 산수음료(668억 원), 2019년 벨렌코(1250억 원)을 비롯해 올해는 롯데케미칼이 3월과 4월 두 차례에 걸쳐 일본 화학기업 쇼와덴코 지분 4.46%를 1617억 원에 매입했다.

M&A를 통해 롯데그룹의 자산총액 2010년 67조 원 규모에서 122조 원까지 늘어났고, 계열사도 2010년 60곳에서 현재 86곳까지 증가했다.

한편, 지주사 출범으로 인해 지난해에는 롯데카드와 롯데손해보험 지분을 각각 MBK파트너스-우리은행 컨소시엄, JKL파트너스에 매각했고, 롯데캐피탈 지분도 일본 대부업체인 롯데파이낸셜에 넘겼다.

◇코로나19 위기 M&A로 넘는다… 사업재편 드라이브= “호텔 부문과 화학 분야에서 M&A를 검토하겠다.” 신 회장은 올해 초 일본 매체인 니혼게이자이신문(닛케이)과 진행한 단독 인터뷰를 통해 이같이 밝히며 M&A를 통해 현재의 난국을 돌파하겠다는 굳은 의지를 드러냈다.

호텔 사업은 9월 미국 시애틀에 고급 호텔을 오픈하는 데 이어 영국 호텔 인수도 검토 중이다. 또 일본에서도 향후 3~4년에 걸쳐 도쿄 등에 호텔 수를 적극 늘리겠다는 계획이다.

롯데케미칼의 행보는 특히 더 주목된다. 신 회장이 석유화학 분야에서 공격적인 사업 확장 계획을 밝힌 만큼, 코로나19의 위기상황을 기회로 삼아 M&A를 적극적으로 추진할 가능성이 높다. 롯데그룹은 2023년까지 총 50조 원을 투자할 계획인데, 이 중 40%인 20조 원을 국내외 화학 산업에 투자할 계획이다.

계획의 첫 걸음으로 롯데케미칼은 3월과 4월 일본 반도체 소재기업인 쇼와덴코의 지분 4.69%를 1617억 원에 사들였으며, 두산솔루스 잠재 인수 후보에도 이름이 거론된 바 있다. 특히 쇼와덴코는 롯데케미칼을 제치고 히타치케미칼을 인수한 회사로, 이번 지분 투자를 두고 업계에서는 롯데케미칼이 향후 추가 투자나 M&A로 이어질 가능성이 크다고 보고 있다.

![2030 차 안 산다…신차 구매 비중 10년 새 '최저' [데이터클립]](https://img.etoday.co.kr/crop/140/88/2298694.jpg)

!["부럽고도 싫은 한국"…동남아 불매운동 이면 [해시태그]](https://img.etoday.co.kr/crop/140/88/2298672.jpg)

![[채권마감] 베어스팁, 이창용 성장률 상향 시사](https://img.etoday.co.kr/crop/85/60/2298667.jpg)

![[급등락주 짚어보기] 전력망 확충·밸류업 기대감…대원전선·미래에셋생명 등 上](https://img.etoday.co.kr/crop/85/60/2298679.jpg)

![[환율마감] 원·달러 1440.0원 이달들어 최저, 미 관세 위법판결](https://img.etoday.co.kr/crop/85/60/2298168.jpg)

!["군 투입이 곧 폭동?"…내란죄 성립 두고 격돌 [정치대학]](https://img.etoday.co.kr/crop/300/170/2298734.jpg)

![법사위, 답변하는 김영훈-김성환 장관 [포토]](https://img.etoday.co.kr/crop/300/190/2298708.jpg)