이베스트투자증권은 넷마블에 대해 카카오게임즈 상장 시점 이후 그 이전까지 주가상승을 견인했던 다수의 우호적 모멘텀들이 소진했다고 평가하며 목표주가를 기존 14만8000원에서 14만2000원으로 하향 조정하고, 투자의견 HOLD를 유지했다.

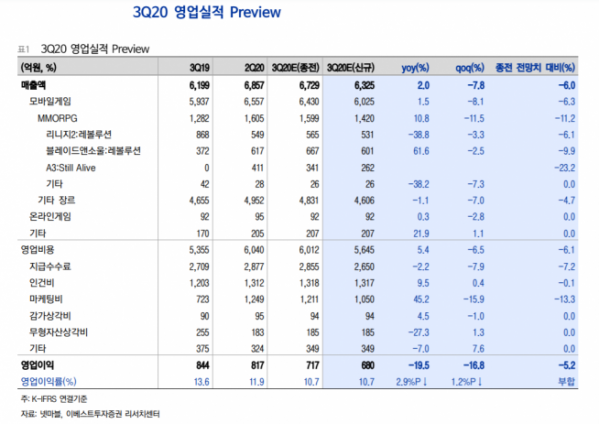

19일 이베스트투자증권은 넷마블이 3분기 연결기준 매출액 6325억 원, 영업이익 680억 원을 기록할 것으로 전망했다. 이는 종전 전망치 대비 매출액은 6.0% 하락, 영업이익은 5.2% 감소된 수치다.

성종화 이베스트투자증권 연구원은 “전분기 숨을 고를 뿐만 아니라 이베스트투자증권과 시장 컨센서스 전망치에도 미달할 것으로 전망한다”면서 “3분기 론칭 신작들 중 ‘마구마구 2020 한국’이 꽤 의미 있는 수준의 신규 기여를 했으나 나머지 다수 게임들의 전반적인 하향 안정화로 인해 매출은 전분기 대비 7.8% 감소할 것으로 추정했다”고 분석했다.

성 연구원은 목표주가를 하향 조정한 이유에 대해 “목표주가 하향은 다소의 실적 전망치에 따른 것”이라며 “목표주가는 엔씨소프트, 코웨이, 카카오게임즈, 빅히트, 카카오뱅크 등 주요 투자회사 지분가치는 물론 자사주 가치까지 적극적으로 반영한 것으로서 매우 공격적 관점의 밸류에이션에 따른 것”이라고 설명했다.

이어 성 연구원은 “카카오게임즈 상장 직전까지는 2분기 실적 서프라이즈, 하반기 다수 신작 론칭일정 집중, 9~10월 각각 카카오게임즈, 빅히트 상장 등 매우 우호적인 투자환경이 조성되며 주가가 가파른 상승세를 시현했다”며 “이제는 주요 투자회사 가치까지 적극적으로 반영하고도 밸류에이션 여력이 타이트한 상황에서 4분기 론칭 예정인 주요 신작들의 히트수준에 따라 밸류에이션 고평가 딜레마가 어떻게 해결될 수 있는지를 따져봐야 할 때”라고 말했다.

![[이슈Law] 연달아 터지는 ‘아트테크’ 사기 의혹…이중 구조에 주목](https://img.etoday.co.kr/crop/140/88/2105868.jpg)

![“한국서 느끼는 유럽 정취” 롯데 초대형 크리스마스마켓 [가보니]](https://img.etoday.co.kr/crop/140/88/2105976.jpg)

![[ENG/SUB]지드래곤(G-DRAGON)의 음악, 다른 아이돌과 뭐가 다른데? [컬처콕 플러스]](https://i.ytimg.com/vi/9hsaYzMk9gc/mqdefault.jpg)

![[투자전략] 원자재, 2024년에는 구조적 강세…2025년 전망은](https://img.etoday.co.kr/crop/85/60/2105948.jpg)

![[주간증시전망] 다음 주 코스피, 2500선 지켜낼까…트럼프 리스크 회피주 주목](https://img.etoday.co.kr/crop/85/60/2105893.jpg)

![[베스트&워스트] 대창, 김동연 경기도 지사 관련주로 꼽혀 34%↑](https://img.etoday.co.kr/crop/85/60/2105922.jpg)

![[베스트&워스트] CJ 바이오사이언스, CJ제일제당 바이오사업부 매각 소식에 73%↑](https://img.etoday.co.kr/crop/85/60/2105929.jpg)

![[금상소] 11월 쇼핑 대목에 카드사 혜택·이벤트 봇물](https://img.etoday.co.kr/crop/85/60/2101537.jpg)

![[오늘의 주요공시] 두산로보틱스‧DI동일‧빙그레 등](https://img.etoday.co.kr/crop/85/60/2105910.jpg)

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2105870.jpg)

![절기상 소설, 눈 대신 낙엽 [포토]](https://img.etoday.co.kr/crop/300/190/2105757.jpg)