문제는 바뀌지 않는 인식이다. 여전히 국내 시장은 행동주의 펀드를 ‘기업 사냥꾼’으로 보는 시각이 일반적이다. 수년간 축적된 ‘먹튀’ 이미지를 바꾸기는 쉽지 않다는 지적도 나온다.

행동주의 펀드의 부정적 이미지는 하루 이틀 사이에 만들어진 게 아니다. 국내 첫 행동주의 펀드 사례는 1999년 발생했다. 당시 미국계 헤지펀드인 타이거펀드가 SK텔레콤 지분(6.6%)을 확보한 뒤 적대적 인수합병(M&A) 위협을 가했다. 이에 SK텔레콤은 타이거펀드의 사외이사제 도입 요구 등을 일부 수용하면서 경영권 방어에만 2조 원 가까이 사용했다. 그러나 경영권 분쟁으로 SK텔레콤 주가가 오르자 타이거 펀드는 지분을 전부 매각해 6300억 원의 시세차익을 남기고 떠났다.

행동주의 펀드의 ‘기업 사냥꾼’ 이미지가 확실해진 건 2003년 ‘소버린 사태’ 때다. 당시 영국계 헤지펀드 소버린자산운용은 SK의 지분 14.99%를 매입해 최태원 회장 퇴진 등 경영권에 개입했다. 이에 SK는 1조 원이 넘는 비용을 투입해 우호지분을 늘리는 등 방어에 나섰다. 다만 소버린은 2년만인 2005년 약 9000억 원이 넘는 차익을 거두고 떠났다.

이후 2004년에는 삼성물산에 대한 영국계 헤지펀드 헤르메스인베스트의 위협, 2005년에는 KT&G에 대한 미국계 헤지펀드 칼 아이칸의 압박 등 국내에서는 외국계 헤지펀드의 대기업 공격과 ‘먹튀’가 반복됐다. 이에 한국이 행동주의 펀드의 놀이터가 됐다는 비판은 커질 수밖에 없었다.

외국계 헤지펀드에 대한 비판은 2018년 더욱 거세졌다. 미국계 행동주의 펀드 엘리엇매니지먼트는 현대차그룹 계열사(현대차·기아·현대모비스) 지분을 10억 달러 이상 보유하고 있다고 밝히며 주주가치 제고를 요구했다. 이에 현대차그룹은 임시 주주총회를 포기하고 자사주 1조 원어치를 소각했다. 다만 엘리엇이 단기 차익만을 노리고 기업을 압박한다는 비판에 주가가 하락했다. 엘리엇이 국내 기업 구조에 대한 이해도가 부족한 채로 기업에 제안했다는 지적도 피하지 못했다.

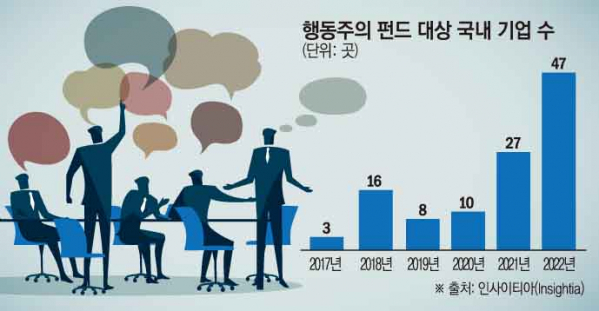

2006년 한국기업지배구조개선펀드(KCGF) 등장 이후 뜸하던 한국형 행동주의 펀드는 2018년 강성부펀드(KCGI) 이후로 급증했다. 마침 2020년 ‘동학개미 운동‘에 힘입어 기대감은 더욱 커졌다. 국내 시장을 잘 이해하고 있는 만큼 기업 지배구조를 개선하고, 주주 이익을 극대화할 것으로 여긴 것이다.

문제는 토종 행동주의 펀드도 다르지 않다는 비판이 남아있다는 점이다. 올해 에스엠(SM) 경영권 분쟁을 일으킨 얼라인파트너스는 주식 매각과 대차거래 논란에 휩싸였다. 얼라인파트너스는 SM 소액주주에게는 장기투자를 권유해놓고, 3월 21일부터 3거래일간 보유 중이던 SM 주식 1만 주를 전량 처분해서다. 경영권 분쟁이 끝난 이후인 3월 14일부터 한 달 동안은 보유 중인 SM 주식 전량(22만 주)을 대차거래로 빌려주기도 했다. 통상 대차거래는 공매도에 활용된다.

오스템임플란트 경영권 분쟁에 뛰어든 KCGI는 2월 유니슨캐피탈코리아(UCK)와 MBK파트너스 컨소시엄의 공개매수에 참여하며 보유 지분을 처분하기로 결정했다. UCK-MBK 컨소시엄은 오스템임플란트 경영진의 우군에 속한다. 이에 시장에서는 의견이 엇갈리기도 했다. 수익을 선택한 투자 전략일 뿐이란 의견과 오스템임플란트의 지배구조 개선 등을 제쳐두고 떠났다는 시각이 공존한 셈이다.

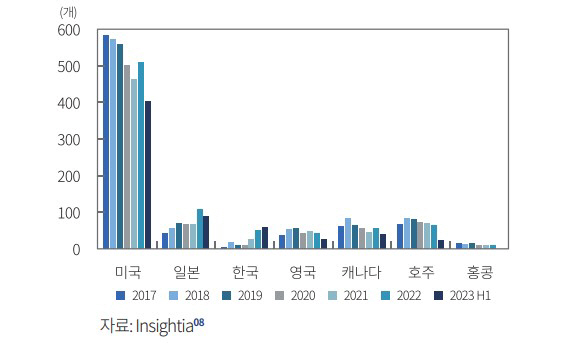

홍지연 자본시장연구원 선임연구원은 “과거에는 외국계 행동주의펀드가 대기업 중심이었던 것과는 달리 최근 국내 행동주의펀드는 중소기업을 대상으로도 하며 경영에도 깊이 관여하는 양상”이라며 “행동주의펀드의 적극적 활동이 기업 경영에 막대한 영향을 미칠 수 있는 만큼 기업의 단기적인 주가 상승이나 성과뿐 아니라 장기적인 가치에도 긍정적인 영향을 미치는지 분석해볼 필요가 있다”고 했다.

![[이슈Law] 연달아 터지는 ‘아트테크’ 사기 의혹…이중 구조에 주목](https://img.etoday.co.kr/crop/140/88/2105868.jpg)

![[ENG/SUB]지드래곤(G-DRAGON)의 음악, 다른 아이돌과 뭐가 다른데? [컬처콕 플러스]](https://i.ytimg.com/vi/9hsaYzMk9gc/mqdefault.jpg)

![[투자전략] 원자재, 2024년에는 구조적 강세…2025년 전망은](https://img.etoday.co.kr/crop/85/60/2105948.jpg)

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2105870.jpg)

![휘발유-경유, 6주 연속 동반 '상승' [포토]](https://img.etoday.co.kr/crop/300/190/2106198.jpg)