메리츠증권이 스튜디오드래곤에 대해 지난해 4분기 실적이 시장 전망치를 밑돌 것으로 분석했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 8만1000원에서 7만3000원으로 하향 조정했다. 전 거래일 기준 종가는 4만6700원이다.

17일 정지수 메리츠증권 연구원은 “지난해 4분기 연결 매출액은 1527억 원, 영업이익 61억 원으로 시장 컨센서스(영업이익 91억 원)를 하회할 전망”이라며 “제작비 규모가 크지 않은 작품이 대부분이었던 반면 ‘아라문의 검’ 상각비 인식이 상대적으로 많이 반영돼 비용 부담 역시 증가할 전망”이라고 했다.

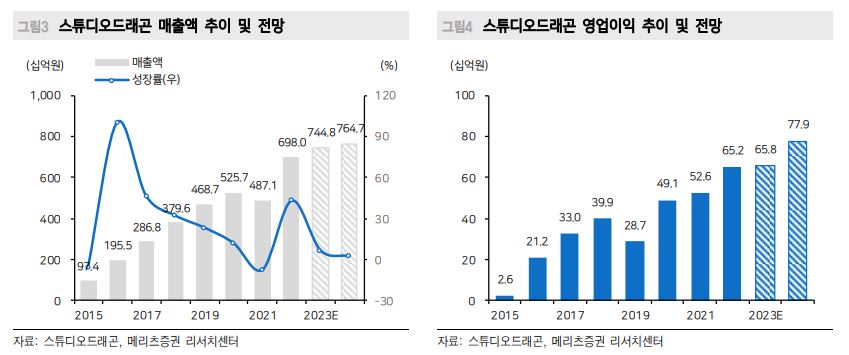

정 연구원은 “올해 연결 매출액과 영업이익은 각각 7647억 원, 779억 원을 전망한다”며 “전체 방영회차는 2022년 442회에서 지난해 339회로 대폭 축소됐으나, 올해 라인업은 전년도와 유사한 수준을 전망한다”고 했다.

그러면서 “넷플릭스 계약에 따른 OTT 리쿱율(제작비 지원 비율) 개선과 편당 제작비 증가 영향 등으로 작품별 마진율 개선이 가능할 전망”이라고 덧붙였다.

정 연구원은 “넷플릭스와의 계약이 올해 말 종료됨에 따라 재계약 논의 가능성이 존재하며, 계약 성과에 따라 추가적인 수익성 개선의 기회로 작용할 수 있다”며 “넷플릭스, 디즈니 플러스 외에도 추가적인 글로벌 플랫폼 확보 가능성 또한 여전히 유효하다”고 했다.

그는 “투자의견 ‘매수’를 유지한다”며 “적정주가는 실적 추정치 변경과 타겟 멀티플 기간 조정을 반영해 기존 8만1000원에서 7만3000원으로 9.9% 하향한다”고 했다.

![키키도 소환한 그 감성⋯Y2K, 왜 아직도 먹히냐면요 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2292619.jpg)

!['주유소 기름값 9주 연속 하락세' [포토로그]](https://img.etoday.co.kr/crop/300/190/2292925.jpg)