삼성이 삼성물산과 제일모직의 합병에 반대할 것을 권고한 글로벌 의결권 자문사 ISS의 보고서를 조목조목 반박했다. 특히 보고서 내 주요 명칭의 표기 오류 등을 들며 기본적인 신뢰성조차 의심된다는 표현도 아끼지 않았다.

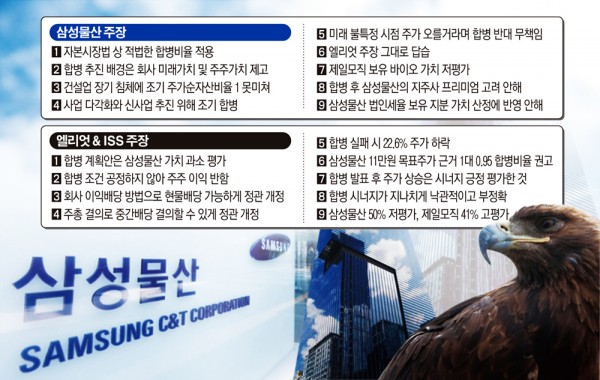

삼성물산은 ‘ISS 보고서에 대한 입장’ 자료에서 “ISS의 보고서는 여러 부분에서 객관적이거나 논리적이지 못하고, 일부분은 엘리엇이 주장하는 부정확한 정보를 충분한 검토 없이 인용했다”고 비판했다.

특히 “ISS는 합병이 성사되지 않으면 22.6%의 주가하락을 예상하면서도 객관적이거나 합리적인 설명 없이 미래 불특정 시점에 삼성물산 주가가 오를 걸로 전망되니 합병에 반대하라는 식의 무책임한 권고를 했다”고 밝혔다.

삼성물산은 무엇보다 ISS가 합병비율이 대한민국 법 규정에 따라 주가에 따라 결정된 것이라면서도, 순자산가치를 기준으로 ‘불공정하다’고 해 앞뒤가 맞지 않는 주장을 하고 있다고 비판했다.

삼성물산은 “ISS가 상장 계열사 보유 지분의 디스카운트를 충분히 고려하지 않았고, 삼성물산 건설 및 상사부분의 기업가치를 과다하게 계산하는 등 비현실적인 부분이 많다”며 “제일모직 상장 이후 합병 이사회 전일까지 주가를 기준으로 합병비율을 산출해봐도 1대 0.35~1대 0.44의 범위에서 움직이고 있다”고 설명했다.

이어 “설사 순자산가치를 바탕으로 합병비율을 산출하더라도 ISS의 1대 0.95라는 합병비율은 비현실적으로, 국내외 애널리스트의 제일모직 평균 목표 주가는 17만4000원, 삼성물산 주가는 한 번도 10만원을 넘은 경우가 없다”고 밝혔다.

반면 ISS 보고서가 합병발표에 대한 시장의 반응은 매우 긍정적이어서 삼성물산 주가는 14.8%, 제일모직 주가는 15% 급증했다고 밝혀 ISS 스스로 합병 시너지에 대한 시장의 기대감을 인정했다고 주장했다.

그러면서 삼성물산은 ISS의 보고서가 합병의 시너지가 지나치게 낙관적이고 부정확하다는 엘리엇의 주장을 그대로 답습했다고 강조했다.

삼성물산은 “외부 전문기관의 실사와 검증 결과 합병은 2020년까지 6조원의 매출 시너지와 삼성물산의 단독 사업수행 경우보다 50% 이상 주당순이익 증가를 예상하고 있다”며 “하지만 ISS는 합병 후 삼성물산이 사실상 그룹 지주회사로서 가질 수 있는 프리미엄을 전혀 고려하지 않았다”고 비판했다.

또 “ISS가 삼성물산은 50% 저평가, 제일모직은 41% 고평가됐다고 주장하지만 객관적이지 못한 방법을 통한 가치 산정으로 오히려 혼란을 주고 있다”고 강조했다.

제일모직이 보유한 바이오 사업의 가치에 대해 시장이 7조5000억원으로 평가하는 반면 ISS는 불과 1조5000억원의 가치만을 부여하고 있다는 것. 여기에 제일모직이 보유한 부동산 가치도 반영하지 않았으며, 엘리엇조차도 반영한 24.2%의 법인세율을 보유 지분 가치 산정에 반영하지 않는 등 기본적인 부분도 간과했다고 반박했다.

삼성물산은 “ISS가 합병 이후 삼성물산이 제시한 일반적인 국내 기업 수준을 뛰어넘는 주주 친화정책 및 거버넌스위원회와 같은 지배구조 개선 정책 등에 대해 전혀 고려하지 않고 있다”고 강조했다.

![포켓몬, 아직도 '피카츄'만 아세요? [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2296074.jpg)

![“명절 장바구니 비상”… 사과·계란·쌀값 인상에 정부 40% 할인 지원[물가 돋보기]](https://img.etoday.co.kr/crop/85/60/2293150.jpg)

![삼성전자 지금 사도 될까…"설 이후 한 번 더 상승 여력" [찐코노미]](https://img.etoday.co.kr/crop/300/170/2296128.jpg)

![중국 춘절 연휴 시작, 북적이는 명동거리 [포토]](https://img.etoday.co.kr/crop/300/190/2296286.jpg)