에스와이패널이 250억 원 규모로 추진하는 신주인수권부사채(BW) 공모 발행의 흥행 여부에 이목이 쏠리고 있다. 최근 수년간의 설비투자로 매출 등의 외형은 커진 반면, 영업이익 창출 부진으로 현금 흐름이 악화하면서 차입금 상환과 운영자금 조달이 여의치 않기 때문이다.

15일 금융감독원 전자공시에 따르면 에스와이패널은 운영자금 조달을 위해 250억 원 규모로 분리형 BW를 공모 발행한다. 표면과 만기 이자율은 각각 2%, 4%이며 행사가액은 5725원, 행사 기간은 2월 28일부터 2021년 12월 31일까지다. 에스와이패널은 BW 발행으로 마련한 자금을 1회 전환사채(CB)와 단기차입금 상환, 원자재 대금 등으로 사용할 계획이다.

에스와이패널은 현재 샌드위치패널, 우레탄 단열재, 데크플레이트 등의 제조·판매를 주력사업으로 하고 있다. 최근 3년간 설비투자에 1000억 원에 달하는 돈을 쏟아부었다. 이에 건축외장용패널의 캐파는 2014년 1975㎡에서 5690만㎡로 증가했고 우레탄보드 1000만㎡, 컬러강판 40만 톤, 데크플레이트 360만㎡, 모듈러 주택 1400채의 생산능력을 갖췄다.

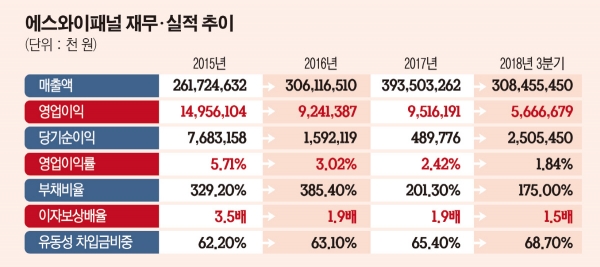

이에 따라 매출 규모는 2015년 2617억 원에서 이듬해 3061억 원으로 늘었고 2017년에는 3935억 원으로 커졌다. 작년 3분기 누적 매출은 3085억 원에 달한다. 하지만 영업이익은 2015년 150억 원에서 2016~2017년 90억 원대로 줄었고 작년에는 57억 원에 그쳤다. 영업이익률 기준으로는 2015년 5.71%에서 1.84%까지 떨어졌다. 주요 원재료인 우레탄원액(MDI) 등의 원가가 오른 탓이다.

여기에 설비투자와 해외 종속회사 등과 관련한 투자에 소요되는 자금을 외부 차입으로 조달해 이자 비용이 늘어난 것도 현금흐름을 악화시켰다. 총 차입금은 작년 3분기 말 기준 1403억 원이며 차입금 의존도는 41.7%, 부채비율은 175.0%다. 2016년에는 부채비율이 385.4%에 이르기도 했지만 2017년 진행한 유상증자에 부채비율을 낮췄다. 이에 영업활동현금흐름도 2015년 127억 원에서 2016년 -114억 원으로 악화했다. 2017년 3억 원으로 개선되는 듯했지만 작년 -178억 원으로 급격히 추락했다.

에스와이패널은 이들 차입금 중 1년 이내 만기가 도래하는 유동성 차입금 비중이 68.7%(964억 원)인 것을 고려해 이번 BW 조달 자금을 차입금 상환에 사용해 재무구조를 개선할 예정이다. 우레탄 패널, 단열재의 원재료인 MDI의 가격이 최근 하락하고 있는 데다 설비 투자의 일단락으로 자본 지출의 축소가 예상돼 그나마 다행이다.

나이스신용평가 한형대 연구원은 “설비 투자가 일단락됨에 따라 자본적 지출은 이전 대비 축소될 전망이지만, 운전자금 부담으로 부진한 현금흐름이 당분간 지속할 것으로 보인다”고 분석했다. 이어 “단기간에 의미 있는 차입 부담 완화에는 어려움이 따를 것”이라고 덧붙였다.

![금상추에 배추·무까지…식품업계, 널뛰는 가격에 불확실성 고조 [식탁 지배하는 이상기후]](https://img.etoday.co.kr/crop/140/88/2104899.jpg)

![[단독]한달 된 '실손24' 60만 명 가입…앱 청구 고작 0.3% 불과](https://img.etoday.co.kr/crop/140/88/2106205.jpg)

![[식물 방통위] 정쟁 속 수년째 멈춤…여야 합의제 부처의 한계](https://img.etoday.co.kr/crop/140/88/2106212.jpg)

![[ENG/SUB]지드래곤(G-DRAGON)의 음악, 다른 아이돌과 뭐가 다른데? #홈스위트홈 #homesweethome [컬처콕 플러스]](https://i.ytimg.com/vi/9hsaYzMk9gc/mqdefault.jpg)

![[오늘의 투자전략] MSCI 리밸런싱에 외국인 단기 수급 변동성 확대 전망](https://img.etoday.co.kr/crop/85/60/2106300.jpg)

![[오늘의 핫이슈] 싱가포르, 소비자물가지수 발표](https://img.etoday.co.kr/crop/85/60/2106304.jpg)

![[오늘의 증시 리포트] 에코프로비엠, 확실한 성장동력 기다리는 중…목표가 하향](https://img.etoday.co.kr/crop/85/60/2106301.jpg)

![[글로벌 증시요약] 뉴욕증시, 중소형주 중심 상승세](https://img.etoday.co.kr/crop/85/60/2106303.jpg)

![[오늘의 IR] 딥노이드·CJ대한통운·오스코텍 등](https://img.etoday.co.kr/crop/85/60/2105910.jpg)

![[채권뷰] BNK금융지주, 2500억 규모 회사채 거래](https://img.etoday.co.kr/crop/85/60/2106298.jpg)

![[오늘의 증시일정] 레드캡투어·GS리테일·케이옥션 등](https://img.etoday.co.kr/crop/85/60/2104933.jpg)

![[채권뷰] 케이티, 총 2000억 규모 회사채 수요예측](https://img.etoday.co.kr/crop/85/60/2106297.jpg)

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2105870.jpg)

![휘발유-경유, 6주 연속 동반 '상승' [포토]](https://img.etoday.co.kr/crop/300/190/2106198.jpg)