세계 최대 뮤추얼 펀드 운용사인 뱅가드그룹이 향후 수익률 전망치를 대폭 하향 조정했다고 미국 CNBC방송이 11일(현지시간) 전했다.

뱅가드의 그렉 데이비스 최고투자책임자(CIO)는 이날 CNBC와의 인터뷰에서 “앞으로 10년간 미국증시 투자수익률은 연평균 5%에 머물 것으로 보고 있다”고 밝혔다. 이는 역사적인 연평균 수익률(7%)을 밑도는 수준이다.

그러면서 “우리의 기대치는 분명 크게 낮아졌다”면서 “5년 전만 해도 우리는 연평균 8% 안팎의 수익률을 기대했다”고 설명했다.

한편 글로벌 투자 자문사 번스타인은 이날 보고서에서 글로벌 경기침체 공포가 커지는 지금 투자자들이 위험을 줄이려면 금과 금광업체 주식에 눈을 돌려야 한다고 권고했다.

번스타인은 “현재의 주식 밸류에이션과 이전 경제주기에서의 비슷한 시점을 놓고 비교하면 금과 주식의 투자수익률이 점점 더 비슷해지고 있다”고 진단했다.

이어 “지정학적 위험의 실질적인 변화와 사상 최고 수준으로 쌓여가는 각국 정부 부채로 인해 (금을 제외한) 다른 안전자산에 대한 의문이 커지고 있다”며 “또 현 상황은 인플레이션을 창출할 수도 있어 금을 보유할 근거를 더욱 강화시키고 있다”고 설명했다.

더 나아가 번스타인은 “글로벌 정부 부채와 중앙은행의 금 매입이 2차 세계대전 종전 이후 최고 수준”이라며 “전자는 인플레이션을 유도할 수 있다”고 내다봤다. 또 “전 세계 국내총생산(GDP)에서 미국의 비중이 계속 하락하는 한 각국 중앙은행의 금 매입은 계속될 것”이라고 덧붙였다.

한편 번스타인은 “금 투자의 문제는 장기적으로 놓고 볼 때 결국 제로 수익이라는 점이지만 국채와 같은 기타 안전자산이 수익을 내는 데 실패하는 시기가 있었다”면서 “지정학적 불확실성이 커진 시기 또는 부채가 엄청나게 늘어난 이후가 바로 그 때”라고 설명했다. 그러면서 “1972년부터 1974년, 1987년, 2000년에서 2002년 그리고 2007년에서 2009년 등 총 4번의 증시 침체기를 살펴본 결과 “금광 관련주들이 손해를 가장 덜 보았고 상대적으로 수익을 더 냈다”고 밝혔다.

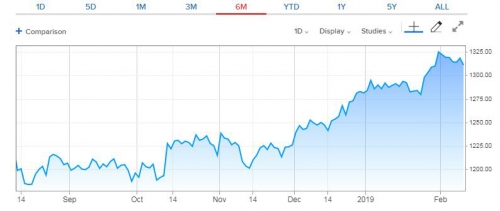

뉴욕상품거래소(COMEX)에서 4월 인도분 금 가격은 이날 전 거래일 대비 0.5% 하락한 온스당 1311.90달러를 기록했다. 여전히 금값은 최근 저점인 지난해 9월 이후 약 10% 상승한 상태다.

!["여보! 부모님 폰에 ‘여신거래 안심차단’ 서비스 해드려야겠어요" [경제한줌]](https://img.etoday.co.kr/crop/140/88/2106598.jpg)

![갖고 싶은 생애 첫차 물어보니…"1000만 원대 SUV 원해요" [데이터클립]](https://img.etoday.co.kr/crop/140/88/2106641.jpg)

![‘아빠’ 정우성, 아이 친모는 문가비…결혼 없는 양육 책임 뒷말 [해시태그]](https://img.etoday.co.kr/crop/140/88/2106645.jpg)

![테슬라 능가하는 엄청난 것이 나온다? 머스크가 일으킬 파란과 운명 ㅣ 강정수 박사 [찐코노미]](https://i.ytimg.com/vi/kmly6gVHIMU/mqdefault.jpg)

![[1보] 국제유가, 급락…WTI 3.23%↓](https://img.etoday.co.kr/crop/85/60/2102202.jpg)

![[아시아증시] 인민은행 정책대출 확대에도 중국ㆍ홍콩증시 약보합](https://img.etoday.co.kr/crop/85/60/2106711.jpg)

![[찐코노미] 테슬라 능가하는 엄청난 것이 온다?…머스크가 일으킬 파란은](https://img.etoday.co.kr/crop/300/170/2106712.jpg)

![코스피 상승 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2106634.jpg)