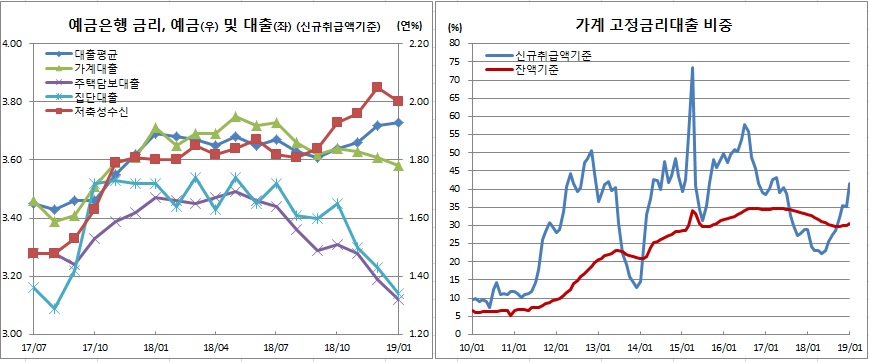

예금은행의 예금 및 가계대출금리가 동반 하락했다. 특히 주택담보대출(주담대)금리는 2년2개월만에 최저치를 경신했다. 이에 따라 가계 대출금리 중 5분의 1은 3%미만을 기록했다. 미국 연준(Fed) 연방공개시장위원회(FOMC)가 인내심이란 문구를 삽입하며 향후 금리인상 속도를 늦출 뜻을 밝힘에 따라 시장금리가 단기물부터 일제히 하락했기 때문이다.

가계 고정금리대출 비중도 신규취급액기준 40%를, 잔액기준 30%를 돌파했다. 반면 기업 대출금리만 고금리대출 취급 등 영향으로 상승했다.

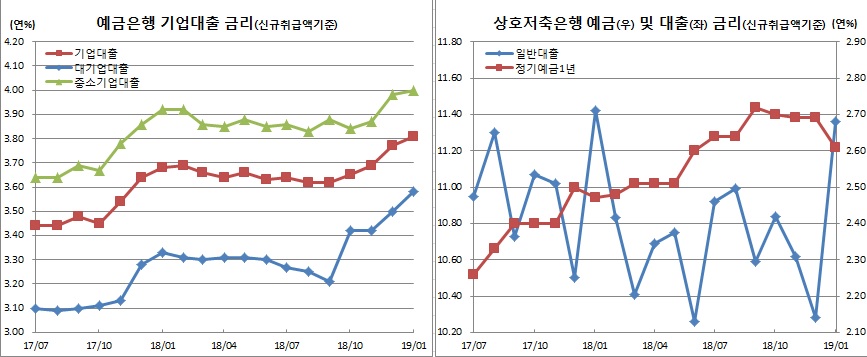

반면 대출평균금리는 1bp 오른 3.73%로 2015년 2월(3.86%) 이후 3년11개월만에 최고치를 경신했다. 이는 가계대출금리는 떨어진 반면 기업대출금리가 오른 탓이다.

실제 가계대출금리는 3bp 내린 3.58%로 2017년 10월(3.51%) 이후 가장 낮았다. 주담대금리는 7bp 하락한 3.12%로 2016년 11월(3.04%) 이래 최저치를 경신했다. 집단대출도 9bp 떨어진 3.14%로 2017년 8월(3.09%) 이후 최저치를 기록했다. 일반신용대출 역시 7bp 내린 4.57%를 보였다.

이에 따라 예금은행 가계대출 중 3% 미만 비중은 21.1%로 올라섰다. 이는 2017년 10월 24.4% 이후 가장 높은 수준이다. 반면 3%에서 4% 미만은 전월 62.3%에서 60.0%로 떨어졌다.

반면 기업대출금리는 4bp 상승한 3.81%로 2015년 3월(3.81%) 이후 3년10개월만에 최고치를 경신했다. 대기업대출은 8bp 오른 3.58%로 2015년 2월(3.72%) 이래 가장 높았다. 중소기업대출은 2.0bp 상승한 4.00%로 2015년 3월(4.02%) 이후 최고치를 보였다.

최영엽 한은 금융통계팀 부국장은 “시장금리가 단기물부터 하락하면서 예금금리와 가계대출금리가 하락했다”며 “반면 기업대출금리는 대기업의 경우 매출채권 관련 패널티 부과에 따른 고금리 대출 취급이, 중소기업의 경우 연초 일부 은행에서 비우량 중기에 대출을 확대한 것이 각각 영향을 미쳤다”고 전했다.

그는 이어 “금리인상 이후 대출 및 수신금리는 비슷하게 움직였다”며 “최근 금리가 횡보하는 모습이다. 향후 금리가 어떻게 연동될지는 지켜봐야할 사항”이라고 덧붙였다.

실제 1월중 AAA등급 은행채 금리는 3개월물이 3bp 떨어진 1.84%를, 6개월물이 7bp 내린 1.88%를, 5년물이 2bp 하락한 2.07%를 기록했다.

잔액기준 총 수신금리와 총대출금리는 각각 2bp 오른 1.42%와 3.73%를 보였다. 이는 각각 2015년 11월(1.42%)과 2015년 7월(3.74%) 이후 최고치다. 이에 따라 은행 수익성지표인 예대금리차는 전월과 같은 2.31%포인트를 나타냈다.

이와 관련해 최 부국장은 “가계대출의 경우 주담대 비중이 높다. 주담대가 확대된데다 최근 고정금리가 변동금리보다 더 낮다보니 쏠림현상이 있었기 때문”이라고 설명했다.

이밖에도 상호저축은행 일반대출금리는 108bp 급등한 11.36%를 기록했다. 이는 2017년 1월(108bp) 이후 2년만에 가장 큰 폭으로 오른 것이며, 지난해 1월(11.42%) 이후 최고치다. 이는 연초 고금리가계대출 비중을 늘리는 추세가 올해에도 반복된 때문으로 풀이된다.

![전두환과 평행이론...윤석열 '내란죄 무기징역' 의미는? [인포그래픽]](https://img.etoday.co.kr/crop/140/88/2297723.jpg)

![[금상소] 압류돼도 월 250만원은 지킨다…생계비계좌로 쌓은 ‘안전지대’](https://img.etoday.co.kr/crop/85/60/2297697.jpg)

![신혜선의 대형 사기극⋯부두아, 그래서 명품일까 아닐까 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2297799.jpg)

![매물 부족 심화…'전세 구합니다' [포토]](https://img.etoday.co.kr/crop/300/190/2297797.jpg)