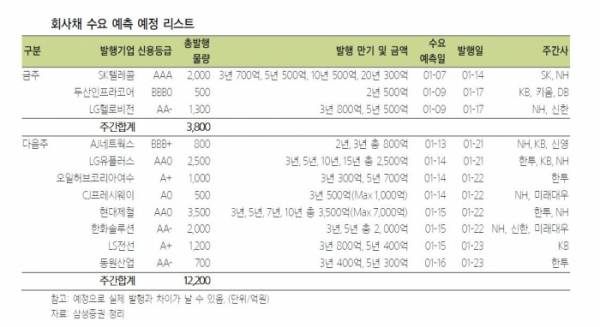

6일 투자은행(IB)업계에 따르면 AAA등급인 SK텔레콤이 7일 수요예측을 시장으로 회사채 시장에 문을 연다.

특히 이달에만 AA등급 이상의 비중이 75%로 우량 등급 위주로 수요예측이 예정돼 있다.

대기업이 대출 대신 회사채로 돌아선 데는 금리 영향이 크다. 대부분 대기업이 발행하는 3년 만기 회사채(AA-) 금리는 지난달 30일 기준 1.937%로 2~3%대인 은행 대출 금리보다 낮다. 회사채 금리는 지난해 이후 하락했지만, 대기업의 은행 대출 금리(신규 취급액 기준)는 크게 떨어지지 않고 있다.

마땅한 투자처가 없는 시중 유동성이 몰리고 있다는 점도 기업의 발길을 붙들고 있다. 저금리로 마땅한 투자처를 찾지 못한 국내 유동자금이 회사채로 몰리고 있다. 회사채 투자는 2% 안팎의 은행 예·적금에 비해 2~3%포인트가량 기대 수익률이 높기 때문이다.

LG헬로비전이 1300억 원 규모의 회사채 발행을 준비 중이다.

LG유플러스(2500억 원), 오일허브코리아여수(1000억 원), CJ프레시웨이(500억 원), 현대제철(3500억 원), 한화솔루션(2000억 원), LS전선(1200억 원), 동원산업(700억 원) 등도 회사채 시장을 찾을 예정이다.

두산인프라코어(신용등급 BBB)는 차입금 상환재원 등을 마련하기 위해 오는 17일 2년 만기 회사채 500억 원어치를 공모로 발행할 계획이다. 수요예측일은 9일이다. AJ네트웍스(BBB )도 800억 원 규모로 회사채를 발행하기 위해 21일 수요예측을 하기로 했다.

대기업이 회사채로 자금을 싸게 조달하면서 은행 대출은 줄고 있다. 5대 은행의 대기업 대출은 지난해 4.1% 감소했다. 기업들이 투자에 나서지 않은 데다가 저금리 기조에 채권시장에서 자금을 직접 조달한 까닭이다. 대기업 대출은 2.4% ‘반짝’ 증가한 2018년을 제외하고는 최근 몇 년 감소세를 보여왔다.

삼성증권 김은기 연구원은 “AA0 등급의 경우 7년물 이상 장기채 발행도 비교적 많은 비중이 예정돼 있다. 절대 금리 수준이 낮아 보험사 및 연기금 등 장기 투자기관의 참여가 예년보다는 저조할 것으로 예상하나, 특별히 다른 대안도 없는 상태로 7년 이상 장기채 수요는 지속할 전망이다”고 말했다.

![[이슈Law] 연달아 터지는 ‘아트테크’ 사기 의혹…이중 구조에 주목](https://img.etoday.co.kr/crop/140/88/2105868.jpg)

![[ENG/SUB]지드래곤(G-DRAGON)의 음악, 다른 아이돌과 뭐가 다른데? [컬처콕 플러스]](https://i.ytimg.com/vi/9hsaYzMk9gc/mqdefault.jpg)

![[투자전략] 원자재, 2024년에는 구조적 강세…2025년 전망은](https://img.etoday.co.kr/crop/85/60/2105948.jpg)

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2105870.jpg)

![휘발유-경유, 6주 연속 동반 '상승' [포토]](https://img.etoday.co.kr/crop/300/190/2106198.jpg)