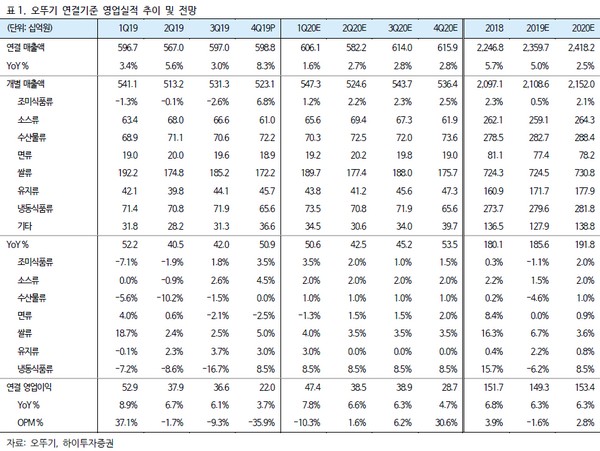

▲오뚜기 연결기준 영업실적 추이 및 전망.

하이투자증권 이경신 연구원은 “관계사 영업실적 편입 및 관련 과정에서의 내부조정 등이 영업실적 가시성을 일부 상쇄하는 측면에서 리스크가 지속된 바 있다”며 “또한 2019년 주요카테고리 내 대형 신제품이 부재하면서 상대적으로 시장 경쟁비용이 확대됨에 따라 수익성이 일부 하락한 것으로 판단한다”고 밝혔다.

이 연구원은 “사업 부문 추정치 및 밸류에이션 조정을 감안해 목표주가를 하향 조정하지만, 포트폴리오 내 높은 캐시카우 비중을 고려할 때 중장기적으로 고마진 제품의 이익이 HMR, 냉동식품 등 성장 제품군의 기반으로 이어지는 사업 부문 간 이익 선순환 구조가 지속할 가능성에 무게를 둔다”고 말했다.

이어 “향후 이익개선이 가시화되는 시점에서의 주가 하락 폭과 밸류에이션 조정분이 고려된 매수전략이 유효하다는 판단”이라고 덧붙였다.

![[종합] 다우지수 사상 최고치…뉴욕증시, 월가 출신 재무장관 지명에 환호](https://img.etoday.co.kr/crop/140/88/2106795.jpg)

![[날씨] 제주 시간당 30㎜ 겨울비…일부 지역은 강풍 동반한 눈 소식](https://img.etoday.co.kr/crop/140/88/2106722.jpg)

!["여보! 부모님 폰에 ‘여신거래 안심차단’ 서비스 해드려야겠어요" [경제한줌]](https://img.etoday.co.kr/crop/140/88/2106598.jpg)

![갖고 싶은 생애 첫차 물어보니…"1000만 원대 SUV 원해요" [데이터클립]](https://img.etoday.co.kr/crop/140/88/2106641.jpg)

![테슬라 능가하는 엄청난 것이 나온다? 머스크가 일으킬 파란과 운명 ㅣ 강정수 박사 [찐코노미]](https://i.ytimg.com/vi/kmly6gVHIMU/mqdefault.jpg)

![[오늘의 핫이슈] 미국 2년물 국채 입찰](https://img.etoday.co.kr/crop/85/60/2106836.jpg)

![[글로벌 증시요약] 뉴욕증시, 재무부 장관 인선에 3대 지수 상승 마감](https://img.etoday.co.kr/crop/85/60/2106832.jpg)

![[채권전략] “채권시장 강세 마감...미 11월 CB 소비자기대지수 발표”](https://img.etoday.co.kr/crop/85/60/2106812.jpg)

![[채권뷰] 파트너스제일차, 5400억 규모 회사채 거래](https://img.etoday.co.kr/crop/85/60/2106827.jpg)

![[채권뷰] SK브로드밴드, 총 1500억 규모 회사채 수요예측](https://img.etoday.co.kr/crop/85/60/2106826.jpg)

![[찐코노미] 테슬라 능가하는 엄청난 것이 온다?…머스크가 일으킬 파란은](https://img.etoday.co.kr/crop/300/170/2106712.jpg)

![코스피 상승 마감 [포토]](https://img.etoday.co.kr/crop/300/190/2106634.jpg)