보험사 부실에 대응해 보험에 대한 예금보호대상을 해지환급금에서 보험금으로 변경하고, 보호한도를 현행 5000만 원에서 인상할 필요가 있다는 지적이 제기됐다.

한국개발연구원(KDI)은 2일 발표한 ‘보험 소비자에 대한 예금자 보호제도 개선방안(황순주 연구위원)’ 보고서에서 “최근 일부 보험사가 부실에 빠진 가운데, 예정대로 2023년에 새로운 국제회계기준(IFRS17)과 자본규제(K-ICS)가 도입되면 다수 보험사의 자본비율이 기준치를 하회할 것으로 보인다”며 “보험사가 무너져도 예금보험공사가 5000만 원까지 보호하지만 주된 보호대상이 보험료나 보험금보다는 해지환급금이므로, 해지환급금이 적은 편인 보장성 보험 소비자는 유사시 예상보다 큰 피해를 볼 가능성이 있다”고 우려했다.

올해 6월 말 MG손해보험은 자본비율(97.04%)이 최소기준치(100%)에 미달했으며, 과거 부실 보험사였다가 산업은행이 인수한 KDB생명도 올해 상반기 당기순이익이 전년 대비 70% 급감했다. 새로운 국제회계기준이 도입되면 다수 보험사의 건전성 비율이 추가 악화할 전망이다.

하지만, 대다수 보험 가입자는 이런 사실을 모르고 있었다. 7~8월 보장성 보험 가입자 1200명을 대상으로 한 설문조사 결과, 보장성 보험 가입자의 91.9%는 새로운 회계기준·자본규제가 도입되면 보험사 재무구조가 악화할 것이라는 사실을 모르고 있었고, 46.2%는 보험에 가입할 때 미래에 보험사가 무너질 가능성을 고려해보지 않았다고 답했다.

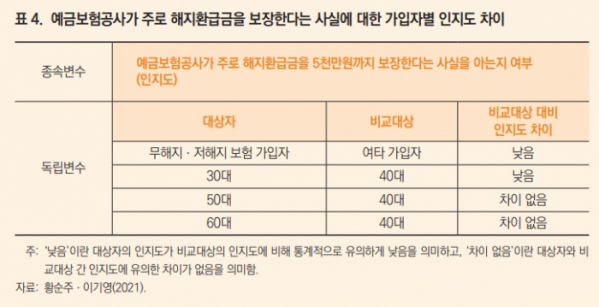

특히 가입자의 40.2%는 해지환급금뿐 아니라 보호대상이 아닌 보험료도 5000만 원 한도의 보호대상에 포함된다고 인식하고 있었다. 따라서 납부 보험료는 많지만 해지환급금은 적은 무해지·저해지 보험 가입자들은 보험사가 무너졌을 때 예상보다 적은 금액을 받게 될 가능성이 크다. 무해지·저해지 환급형 보험의 연간 판매 건수는 400만 건에 달하지만, 무해지·저해지 보험 가입자의 86.5%는 보험료가 보호되지 않는다는 사실을 모르고 있었다.

KDI는 “보장성 보험 소비자를 실효적으로 보호하기 위해서는 주된 보호대상을 해지환급금이 아닌 보험금으로 변경할 필요가 있다”며 “보험사가 무너지면 가급적 계약이전을 추진해 계약의 연속성을 유지하고, 이전된 계약의 보험금을 일정 한도까지 보호해야 한다”고 강조했다. 미국, 캐나다, 영국 등 주요국에서도 주된 보호대상은 보험금이다.

더불어 1989년 이후 한도 조정이 없는 보호한도(5000만 원)를 확대해야 한다고 제안했다. 종신보험과 정기보험 가입자의 20~30%가 보험금이 5000만 원을 초과하기 때문이다. ‘전체 예금자의 90~95% 전액 보호’라는 국제예금자보호기구(IADI) 판단을 기준으로 하면, 한국의 적정 보호한도는 1억 원이다

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/140/88/2105870.jpg)

![‘슈팅스타’ 오늘 첫 방송…‘큰 산’ 최강야구 넘을까? [해시태그]](https://img.etoday.co.kr/crop/140/88/2105878.jpg)

![[단독] 부모-자녀 한 동네 사는 실버타운 만든다더니…오세훈표 '골드빌리지' 무산](https://img.etoday.co.kr/crop/140/88/2105453.jpg)

![‘더 게임 어워드’ 올해의 게임 후보 6선…각 작품 경쟁력은? [딥인더게임]](https://img.etoday.co.kr/crop/140/88/2105786.jpg)

![[ENG/SUB]지드래곤(G-DRAGON)의 음악, 다른 아이돌과 뭐가 다른데? [컬처콕 플러스]](https://i.ytimg.com/vi/9hsaYzMk9gc/mqdefault.jpg)

![尹 “양극화 타개해 국민 전체가 성장엔진 될 수 있도록 해야” [종합]](https://img.etoday.co.kr/crop/85/60/2105563.jpg)

![당정 “ISA 세액 혜택 확대 등 국내 증시 체질 개선” [종합]](https://img.etoday.co.kr/crop/85/60/2105822.jpg)

![신원식 “러, 北파병 대가로 평양 방공망 장비·대공미사일 지원” [종합]](https://img.etoday.co.kr/crop/85/60/2092748.jpg)

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2105870.jpg)

![절기상 소설, 눈 대신 낙엽 [포토]](https://img.etoday.co.kr/crop/300/190/2105757.jpg)