기업들의 문제로 끝나면 다행이다. 신용 리스크가 현실화해 자금조달이 어려워지면 기업 투자는 줄 수밖에 없다. 이는 투자위축, 고용 감소, 소비위촉, 실적악화라는 ‘디레버리징 사이클’의 악순환 고리를 만들어 나라 경제까지 흔들 수 있다. 전문가들은 더 늦기 전에 기업 부채관리와 부실기업 구조조정이 필요하다고 조언한다.

◇늘어나는 기업 부채·좀비기업, 신용리스크 뇌관 =경기도 남양주에서 17년째 제조업 공장을 운영 중인 현 모 씨는 “버는 돈도 얼마 없는데, 버는 족족 이자 내는데 다 빠져나간다. 나갈 돈만 많고 들어올 돈은 한정적이라 너무 힘들다”며 “저금리에 오래 있었다 보니 (금리 수준이) 더 높게 느껴진다”라고 토로했다.

여전히 높은 시장 금리와 늘어난 한계기업은 신용위험을 키운다.

상단에 있는 금리(회사채 AA-, 21일 기준 4.399%)는 기업 활동의 발목을 잡는다. 제때 자금 조달을 못 하면 ‘신규 투자 위축 → 경영 악화(수출 감소) →자산 건전성 악화→ 신용등급 하락’의 악순환 고리를 만들 가능성이 크다. 그나마 대기업들은 현금성 자산이나 은행 빚으로 버틸 수 있지만, 중소기업들은 유동성 위기에 빠질 수 있다. 웃돈을 준다고 해도 회사채를 사려 하지 않아서다.

한국신용평가는 ‘2023년 상반기 정기평가 결과와 하반기 산업별 전망’을 통해 “(금리가)아직도 코로나19 팬데믹 초기였던 2020년 상·중반기와 비슷하다”라며 “자금시장 경색 국면이 해소된 것으로 보기 어렵다”고 설명했다.

지난해 대한상공회의소가 국내 제조기업 307곳을 대상으로 조사한 자료를 보면 기업들이 감내할 수 있다고 답한 기준금리의 가중 평균값은 2.91%였다. 3.0% 수준까지는 견딜 수 있다고 답한 기업이 41.7%로 가장 많았고, 2.5%가 한계라고 꼽은 기업이 23.1%였다.

눈덩이처럼 불어난 한계기업은 또 다른 뇌관이다. 시장전문가들은 한계기업이 줄도산한다면 시장에 레고랜드발 프로젝트파이낸싱(PF)이상의 충격을 줄 수 있다고 말한다.

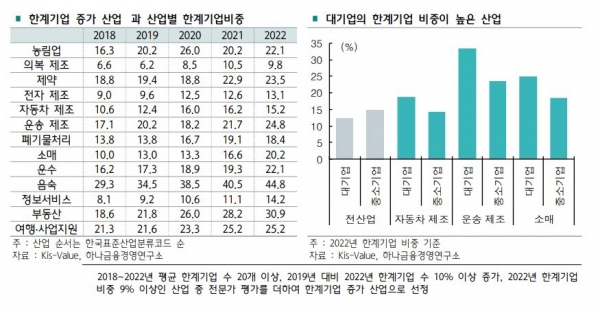

금융위에 따르면 신용위험평가 결과, 부실징후 중소기업은 2020년 153개사, 2021년 157개사에서 지난해 말 183개사까지 늘었다. 전국경제인연합회가 지난 5월 발표한 상장사 한계기업 비중 추이 분석에 따르면 2022년 말 기준 코스닥·코스피 상장사 중 한계기업은 17.5%에 달했다. 2017년 9.2%였던 한계기업 비중이 5년 만에 2배 가까이 늘었다.

시장에는 줄도산 경고음이 켜졌다. 5대 시중은행의 5월 기업의 신규연체율은 0.11%로 1년전(0.05%)의 2배가 넘었다.

신용위험에 대한 두려움은 더 짙어졌다. 한국은행의 ‘금융기관 대출 행태 서베이’에 따르면 3분기 대기업 신용위험지수는 14로 변화가 없지만 중소기업과 가계가 모두 33에서 36으로 높아졌다.

◇채무 및 구조조정 등 차별화된 관리 필요=점증하는 신용위험은 시스템 위기의 방아쇠가 될 가능성이 있다.

기업 펀더멘탈이 약화하면 글로벌 자금은 우리 증시에서 해외로 빠져나가고, 유동성이 감소해 우리 주식시장마저 ‘좀비시장’으로 전락할 수 있다.

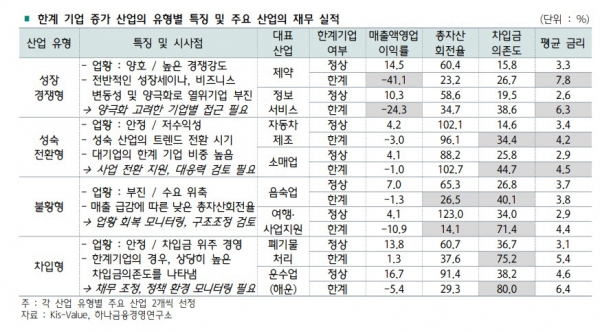

김문태 하나금융경영연구소 연구위원 “경기 침체, 정책 축소, 투자 위축 등으로 인한 부실화, 고금리, 고물가 등에 따른 한계기업 증가 등의 리스크가 우려된다”며 “각 산업별 특성에 따른 채무조정, 사업전환 지원, 구조조정 검토 등 차별화된 접근을 통한 여신 관리 고도화가 필요하다”고 지적했다.

![韓 시장 노리는 BYD 씰·아토3·돌핀 만나보니…국내 모델 대항마 가능할까 [모빌리티]](https://img.etoday.co.kr/crop/140/88/2106689.jpg)

!["팬분들 땜시 살았습니다!"…MVP 등극한 KIA 김도영, 수상 소감도 뭉클 [종합]](https://img.etoday.co.kr/crop/140/88/2107163.jpg)

![비행기 또 출발지연…맨날 늦는 항공사 어디 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2107187.jpg)

![[오늘의 주요공시] 삼성물산·HJ중공업 등](https://img.etoday.co.kr/crop/85/60/2107252.jpg)

![[급등락주 짚어보기] 제이씨현시스템, 4조 투자 'AI 컴퓨팅센터' 구축에 상한가](https://img.etoday.co.kr/crop/85/60/2107170.jpg)

![[장외시황] 엠앤씨솔루션, 수요예측 실시](https://img.etoday.co.kr/crop/85/60/2107171.jpg)

![[종합] 코스피 0.55% 하락 마감…코스닥 0.53%↓](https://img.etoday.co.kr/crop/85/60/2107159.jpg)

![비행기 또 출발지연…맨날 늦는 항공사 어디 [데이터클립]](https://img.etoday.co.kr/crop/300/170/2107187.jpg)

![종합부동산세 발송 시작 [포토]](https://img.etoday.co.kr/crop/300/190/2107226.jpg)