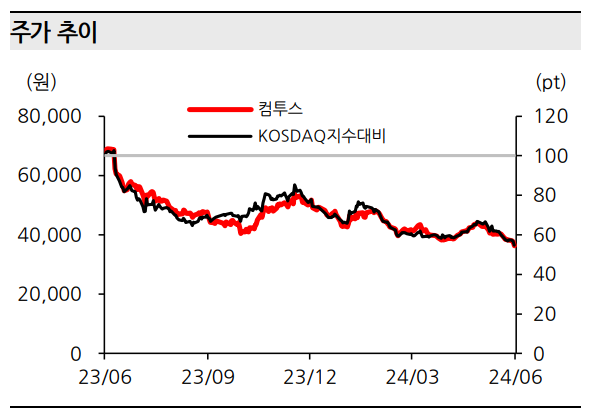

한화투자증권은 컴투스에 대해 2분기 실적이 시장 기대치를 밑돌 것으로 전망했다. 투자의견은 ‘매수’ 유지, 목표주가는 기존 6만 원에서 5만 원으로 하향 조정했다. 전 거래일 기준 종가는 3만6800원이다.

21일 김소혜 한화투자증권 연구원은 “올해 2분기 실적은 매출액 1830억 원, 영업이익 4억 원을 기록하며 영업이익 컨센서스 50억 원을 하회할 것”이라며 “성수기와 이벤트 효과로 주요 게임인 천공의 아레나와 야구 게임 매출 모두 전분기 대비 성장하겠지만, 마케팅비 증가 및 자회사들의 손실 추세가 지속되고 있어 의미 있는 이익 개선세는 확인되기 어려울 것”이라고 했다.

김 연구원은 “3월 국내 출시한 스타시드 매출은 하향세를 나타내며 현재 일 매출 약 1억 원 미만 수준까지 낮아진 것으로 파악된다”며 “인건비는 연결 자회사 제외 효과로 직전 분기 대비 3% 감소, 마케팅비는 성수기 프로모션 집행으로 직전 분기 대비 32% 늘어날 것”이라고 봤다.

김 연구원은 “현재 시총은 순현금 약 2000억 원에 보유 투자 자산가치까지 고려해 보면 현저히 저평가돼 있다”며 “투자 매력도를 높이기 위해서는 게임의 흥행 성과가 무조건 필요한데, 신작은 하반기 퍼블리싱 3개와 내년 자체게임 2개 이상이 예정돼 있다”고 했다.

관련 뉴스

그는 “비용구조를 가볍게 가져가고자 하는 전략은 긍정적”이라며 “실제 컴투버스를 포함한 자회사들의 인력 조정과 본사 인원 효율화를 통해 올해 인건비는 전년 동기 대비 5.8% 줄어들 것”이라고 봤다.

다만 그는 “신작 성과로 인한 매출 증가세를 아직은 기대하긴 어렵다”며 “마케팅 집행에 따라 분기 이익 변동성은 불가피한 상황”이라고 했따.

김 연구원은 “자체 개발뿐 아니라 외부 퍼블리싱 영역까지 확대하는 포트폴리오 다변화 노력은 긍정적이고 연결 종속회사들의 이익 개선세도 이어질 것”이라면서도 “주가가 의미 있게 상승하기 위해서는 기존 라이브게임의 견조한 매출이 유지되는 가운데 퍼블리싱 라인업의 흥행 성과가 뒷받침돼야 한다”고 했다.

![우울한 생일 맞은 롯데…자산 매각·사업 재편 속도전[롯데, 위기 속 창립 58주년]](https://img.etoday.co.kr/crop/140/88/2124556.jpg)

![[살얼음판 韓 경제] ‘마의 구간’ 마주한 韓 경제…1분기 경제성장률 전운 감돌아](https://img.etoday.co.kr/crop/140/88/2155272.jpg)

![병원 외래 진료, 17분 기다려서 의사 7분 본다 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2155399.jpg)

![2차전지 반등의 시작은 이때? 바닥 탈출의 신호는 '이것' ㅣ 이창환 iM증권 영업이사 [찐코노미]](https://i.ytimg.com/vi/KRXB6Qo6hyE/mqdefault.jpg)

![[특징주] ‘락피쉬’ 패션사 에이유브랜즈, 코스닥 상장 첫날 60%대 강세](https://img.etoday.co.kr/crop/85/60/2155678.jpg)

![[채권전략] 美 상호관세·탄핵선고 앞두고 혼조세 마감](https://img.etoday.co.kr/crop/85/60/2155679.jpg)

![[특징주] 삼성바이오로직스, '관세 안전지대' 분석에 4%대↑](https://img.etoday.co.kr/crop/85/60/2155658.jpg)

![[종합] 국내 증시, 트럼프 상호 관세 충격에 하락 출발](https://img.etoday.co.kr/crop/85/60/2154899.jpg)

![[특징주] 현대차·기아, 美 관세 부과에 52주 신저가 경신](https://img.etoday.co.kr/crop/85/60/2155651.jpg)

![병원 외래 진료, 17분 기다려서 의사 7분 본다 [데이터클립]](https://img.etoday.co.kr/crop/300/170/2155399.jpg)

!['상호관세 영향은' 거시경제·금융현안 간담회 [포토]](https://img.etoday.co.kr/crop/300/190/2155619.jpg)