대교와 웅진씽크빅은 ‘눈높이’와 ‘창의력 학습지’란 브랜드로 방과후 학습지 시장을 주름잡고 있다. 이들은 업계내 선두권의 시장지위와 안정적인 영업현금 창출력을 통해 우수한 재무안정성을 갖추고 있다. 다만 차입 정책에 있어서는 서로 다른 길을 걷고 있다.

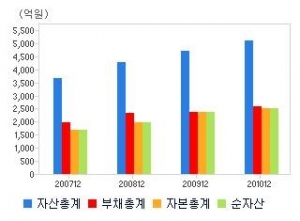

학습지 시장의 선두주자인 대교는 무차입 경영을 통해 시가총액의 80%에 육박하는 현금성 자산 및 매각가능 투자자산을 갖고 있다. 반면 웅진씽크빅은 사업확장을 위해 적극적인 차입 정책을 펼치고 있다. 금융권에서 장·단기차입금을 조달하는가 하면 사모사채도 발행했다.

◇대교

차입금 배제 안정적 경영

시가총액 80% 육박 자산가치 부각

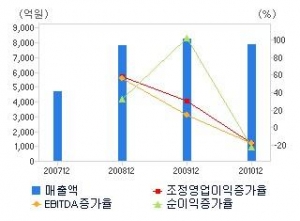

대교는 학습지 시장에서의 안정적인 시장지위로 매년 8000억원 이상의 매출을 달성하고 있다. 대교가 자체 조사한 결과에 따르면 국내 학습지 시장에서 대교는 33% 가량의 시장점유율을 기록중이며 경쟁사인 웅진씽크빅이 30% 초반대로 양사의 학습지 시장점유율은 박빙이다.

대교 관계자는 “지난해 해외 계열사에 증자를 하는게 있어 단기차입금을 조달하게 됐다”면서 “환율 하락이 예상돼 국내에서 환전하는것 보다 달러를 대출 받는 것이 낫겠다 싶어 외화 대출을 받았는데 환율이 떨어진 현재로선 이득을 본 셈 ”이라고 말했다.

또한 장부상 2403억원에 달하는 신한지주 주식 481만9975주(1.02%)도 보유중이다. 해당 주식의 취득 원가는 577억원으로 1800억원 이상의 차익을 내고 있다. 대교는 지난해 35만주의 신한지주 주식을 처분에 115억원 규모의 매각 이익이 발생키도 했다. 또한 향후에도 추가로 주식을 매각할 가능성도 높은 것으로 전망되고 있다.

윤효진 우리투자증권 연구원은 “올해에는 아직 신한지주 주식의 추가 처분이 없었다”며 “하지만 대교는 비관련 투자주식 처분을 통해 주력사업인 러닝센터 등에 투자할 의사가 뚜렷해 향후에도 매각 이익 발생 가능성이 높다”고 밝혔다.

한편 대교는 내부 조직 구조조정을 마무리해 조직 효율화에 나서고 있다. 대교는 최근 손자회사인 대교출판과 어린이TV를 흡수합병한데 이어 지난 5월에는 대교가 100% 지분을 보유하고 있는 대교이오엘을 흡수합병했다. 계열사를 재편성함으로써 사업부문간의 시너지 효과를 극대화하기 위함이다.

◇웅진씽크빅

사업확장·배당으로 적극 차입

그룹 지원가능성은 부담

대교와 달리 적극적인 차입 전략을 펼치고 있는 웅진씽크빅은 2009년까지 10% 안팎 수준의 차입금의존도를 기록했다. 하지만 2010년 대규모 배당과 사업 확장으로 자금소요가 증가하면서 외부 자금 차입이 크게 늘었다.

웅진씽크빅은 1분기말 현재 우리은행과 하나은행, 신한은행 등에서 연 5~6%대의 이자율로 412억원 규모의 단기차입금과 250억원 규모의 장기차입금을 조달했다. 또한 2008년 200억원과 2009년 100억원 등 3회의 사모사채를 발행했다. 웅진씽크빅은 2년 이내에 장기차입금 100억원, 3년 이내에 장기차입금 150억원과 사채 300억원을 상환할 계획이다.

한편 웅진그룹 전반에 대한 지원 가능성이 웅진씽크빅의 안정적 재무 구조에 부담이 될 전망이다. 웅진씽크빅은 웅진그룹 합산 매출과 영업이익의 20% 수준을 창출하는 그룹 내 주요계열사다. 최근 웅진그룹이 공격적인 사업영역 확장으로 지주사인 웅진홀딩스의 재무부담이 크게 가중됐고, 이는 지주사의 주요 현금 유입원인 웅진씽크빅과 웅진코웨이의 지원부담 화개로 이어지고 있다.

이정민 한국기업평가 연구원은 “웅진홀딩스가 과중한 차입부담으로 금융비용이 크게 증가한 가운데 극동건설의 우발채무를 비롯해 자회사 관련 지원확대 가능성이 상존하고 있다”면서 “향후에도 지주사에 대한 웅진씽크빅과 웅진코웨이의 자금지원 부담이 지속될 것으로 전망된다”고 밝혔다.

![채용은 늘었는데…AI 전환 앞둔 노동시장 ‘시험대’ [고용시장 역설의 현장]](https://img.etoday.co.kr/crop/85/60/2292940.jpg)

![‘부자 유출’ 통계에 발끈한 정부…'가짜뉴스' 감사·책임론까지 [종합]](https://img.etoday.co.kr/crop/85/60/2292759.jpg)

![키키도 소환한 그 감성⋯Y2K, 왜 아직도 먹히냐면요 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2292619.jpg)

!['주유소 기름값 9주 연속 하락세' [포토로그]](https://img.etoday.co.kr/crop/300/190/2292925.jpg)