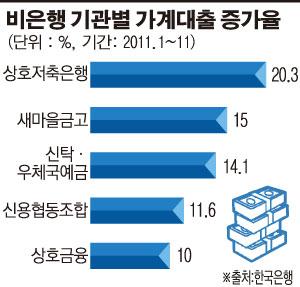

한국은행의 통계에 따르면 2011년 1~11월 중 비은행 가계대출은 11.6% 늘었다. 11월 말 기준 잔액은 183조7980억원이다. 반면 같은 기간 은행권의 가계대출은 5.3% 늘어나는데 그쳐 11월 말 기준 잔액은 454조1539억원을 기록했다. 비은행 가계대출 증가율이 은행을 크게 웃돌면서 가계대출 증가를 견인했다.

특히 비은행 기관들 중 저축은행의 가계대출 증가율이 두드러졌다. 저축은행의 지난해 11월 말 기준 가계대출 잔액은 9조9323억원이다. 1월에 비해 20.3% 뛰었다. 연중 증가율로 보면 통계를 집계한 2003년 이후 최고 수준이다.

박승환 한은 금융통계팀장은 “정부의 가계부채 연착륙 종합대책 시행으로 은행이 대출을 해주지 않자 저축은행으로 몰렸고 전세자금, 생활자금 등의 수요도 많았다”고 설명했다.

실제 저축은행의 가계대출 증가율을 월별로 보면 정부의 가계부채 대책 시행 이후 증가폭이 컸다. 정부는 지난 6월 가계부채 대책을 내놨다. 한 달 뒤인 7월 저축은행의 가계대출 증가율은 3.8%를 기록해 지난해 월별 상승률 중 가장 높았다. 정부가 가계대출 증가 억제책을 은행권 위주로 진행하자 풍선효과만 일으킨 셈이다.

더욱이 비은행권의 대출 금리는 최대 은행의 3배 이상 수준이어서 가계대출 부실 염려는 더욱 커진다. 지난해 11월 신규취급액 기준 은행의 가계대출 금리는 5.6%인데 반해 저축은행의 일반대출 금리는 17.0%에 달했다.

한은은 지난해 10월 내놓은 금융안정보고서에서 “저축은행의 리스크관리 시스템이 미흡한 상태에서 가계신용대출이 급증하고 있는 것은 새로운 부실 요인이 될 수 있다”며 “저축은행 가계신용대출의 60% 이상을 저신용계층(7~10등급)이 차지하고 있어 부실화 위험이 높다”고 진단했다.

이소영 한국경제연구원 연구원은 “비은행권 가계대출은 주택구입 목적보다는 생활형 자금의 성격이 커 높은 물가로 소득이 부진한 것도 가계대출 급증의 원인이다”며 “상환부담이 커지면 소비도 위축돼 내수가 침체할 수 있다·고 말했다.

![노동의 정석을 바꾼 '모베드·아틀라스'…일자리 패러다임 재편 [거대한 수레의 역습]](https://img.etoday.co.kr/crop/140/88/2293486.jpg)

!['통계 착시' 개인은 부유해졌는데 사회는 가난해졌다 [뒤처진 국가 통계]](https://img.etoday.co.kr/crop/140/88/2293643.jpg)

!["엔비디아가 골목길 입구까지 쫓아왔다?" 자율주행 사이다 팩트 체크 [찐코노미] #테슬라](https://i.ytimg.com/vi/tIWc3d9GgOE/mqdefault.jpg)

![[오늘의 투자전략] "코스피, 美나스닥 강세·10년물 금리 하락에 상승 출발"](https://img.etoday.co.kr/crop/85/60/2283178.jpg)

!["인스타그램 정지됐어요"⋯'청소년 SNS 금지', 설마 한국도? [이슈크래커]](https://img.etoday.co.kr/crop/300/170/2293582.jpg)

![정치·외교·통일·안보 대정부질문, 답변하는 김민석 총리 [포토]](https://img.etoday.co.kr/crop/300/190/2293534.jpg)