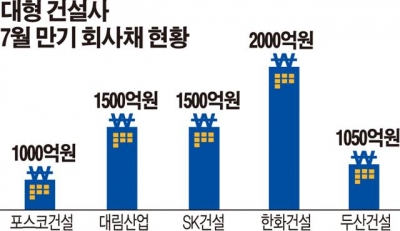

7일 금융투자업계와 건설업계에 따르면 시공능력평가 25개 건설사 중 11개사가 3분기 중 8943억원의 회사채를 상환해야 하는 것으로 나타났다. 이는 지난 2분기 9305억원 보다는 400억원 적은 수준이다.

건설업계는 3분기 만기도래하는 회사채의 대부분이 대형사라 상환에 큰 문제가 없을 것으로 보고 있다.

지난 4일 1000억원의 회사채 만기가 돌아온 포스코건설은 현금 상환했다. 이 회사의 경우 최근 유상증자를 통해 자금의 유동성이 생긴 만큼 현금으로 상환했다는 입장이다.

포스코건설 관계자는 “회사채 시장의 상황보다는 복합적인 요인으로 상환을 결정했다”며“부채비율 개선 등 재무구조 개선 차원”이라고 말했다.

실제 포스코건설는 재무구조가 상당히 개선된 것으로 나타났다. 나이스(NICE) 신용평가에 따르면 지난 1분기 기준으로 187.5% 이었던 포스코건설의 부채비율(연결기준)은 유상증자 대금으로 차입금을 상환하면 155%까지 낮아졌다.

회사채시장에서 건설사들의 반응도 그리 나쁘지 않다.

지난 6일 1500억원 규모 회사채 만기를 맞은 대림산업도 일찌감치 회사채 차환 발행을 실시했다. 1500억원의 공모 결과 수요예측에서 2350억원의 수요가 몰려 재발행한 상태다. 대림산업은 1500억원은 회사채를 상환하고 나머지 850억원 가량은 운용자금으로 사용한다는 계획이다.

앞서 지난 4월 2000억원의 만기를 맞은 한화건설 역시 지난 달 1500억원 규모의 회사채를 발행하기 위해 실시한 수요예측에서 1900억원의 수요가 접수됐다. 이에 한화건설은 1900억원으로 차환하고 나머지 100억원은 회사 보유자금으로 상환했다.

오는 12일 1500억원의 회사채 만기가 돌아오는 SK건설 역시 현금 상환할 예정이다.

건설사마다 시장 반응은 차이는 있지만 회사채 시장이 활기를 띄는 만큼 차환에도 부담이 덜하다는 반응이다. 하지만 일부에서는 저금리로 인한 착시효과라는 우려도 제기되고 있다.

기준금리가 사상 최저 수준으로 떨어지면서 마땅한 투자처를 찾지 못하고 있는 상황에서 그동안 업황 부진으로 망설였던 건설사가 회사채 발행 금리를 높여 관심이 집중된다는 것이다.

대부분의 건설사들이 4%대의 높은 발행금리를 제시하고 있고, 일부 회사는 5% 이상의 금리를 약속한 곳도 있다. 금융투자협회에 따르면 지난달 ‘A+’등급의 3년물 회사채 금리는 2.50% 안팎에서 움직였다.

이런 부담은 신용등급이 낮은 중견사로 갈수록 커진다. 7월과 9월 두 차례 만기가 돌아오는 두산건설은 각각 7.8%, 코오롱글로벌은 8.8%의 이자를 지급해야 한다.

이에 한 증권사 채권담당 연구원은 “최근 대출과 회사채 금리가 낮아져 건설사들의 자금 유동성에 대한 부담이 낮아졌지만 차환도 결국은 빚인 만큼 건설사들의 부담이 줄었다고 보기는 힘들다”고 분석했다.

![배당금 받으려면 언제까지 사야 할까?…2월 국내 배당주 정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2299248.jpg)

!["다같이 단종 안아"⋯'왕사남', 과몰입 비결 탈탈 털어보니 [엔터로그]](https://img.etoday.co.kr/crop/140/88/2299262.jpg)

![현대차 주가, 이제 '숫자'로 보지 마세요. 삼성전자보다 무서운 진짜 이유 [찐코노미]](https://i.ytimg.com/vi/TfLr6_Ne1wA/mqdefault.jpg)

![오세훈 시장 "비판은 개선의 출발점, 한강버스 멈추지 않는다" [종합]](https://img.etoday.co.kr/crop/85/60/2299087.jpg)

!["다같이 단종 안아"⋯'왕사남', 과몰입 비결 탈탈 털어보니 [엔터로그]](https://img.etoday.co.kr/crop/300/170/2299262.jpg)

![국민의힘, 상법 개정안 필리버스터 '돌입' [포토]](https://img.etoday.co.kr/crop/300/190/2299313.jpg)