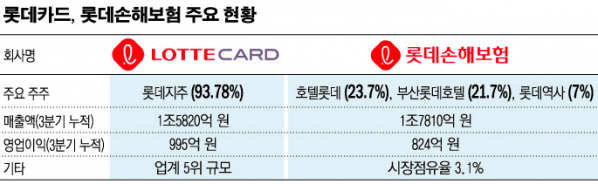

현재까지 롯데카드와 롯데손보를 인수할 주체로 기존 금융지주사가 언급되고 있다. 롯데카드는 최근 지주체제로 전환한 우리금융지주가 우선 순위로 거론된다. 롯데손보는 손해보험사가 없는 신한과 하나금융지주가 노릴 가능성이 있다. 롯데그룹은 카드와 손보의 경쟁력이 롯데그룹과 연동에서 오는 만큼 향후 매각과정에서도 연계 혜택을 유지하는 방향을 검토 중인 것으로 알려졌다. 또 국내 금융사가 아닌 과거 동양생명과 ABL생명 인수 사례처럼 외국계 자본의 인수 가능성도 있다.

이와 관련, 손해보험업계 관계자는 “매각 관련 얘기가 예전부터 나왔기 때문에 이번 롯데그룹의 발표가 놀랍진 않다”면서도 “현재 구체적인 인수자가 나오지 않았고, (매각이 이뤄져도) 롯데가 기존 인수했던 금액보다는 더 많이 받고 매각하려 할 것”이라며 매각 절차가 난항을 겪을 것으로 내다봤다.

롯데그룹은 2008년 당시 약 3800억 원에 대한화재보험을 인수해 계열사로 편입했다. 현재 롯데그룹은 호텔롯데를 통해 지분의 50%, 시가 1800억 원가량을 보유하고 있다. 이번 매각시 2008년 매입대금 이상을 받으려 할 가능성이 높아 가격 협상에 오랜 시간이 소요될 수 있다.

카드업계는 롯데카드가 점유율이 10%를 넘는 만큼 앞으로 롯데카드를 인수하는 기존 카드 사업자가 선두 업체로 부각될 것이라고 예상했다. 업계 관계자는 “현재 롯데카드 신용카드 점유율이 11%가량인데 점유율 8%대인 우리카드가 롯데카드를 인수할 경우 업계 순위 변동이 이뤄질 수 있다”며 “점유율 경쟁이 치열해질 가능성도 있다”고 점쳤다.

이에 시장점유율이 낮은 하나카드도 우리카드와 함께 롯데카드 인수전에 참여할 것이라는 관측이 나온다. 하나금융지주 역시 손해보험사를 보유하지 않아 두 회사를 모두 인수하는 ‘패키지딜’에 참여할 가능성도 있다.

이 밖에 신한금융은 최근 오렌지라이프(ING생명)를 인수한 점과 신한카드가 업계 1위인 점을 감안하면 인수전에 뛰어들 가능성이 적은 것으로 예상된다. KB금융지주 역시 카드와 손해보험사를 모두 보유해 유인 요인이 크지 않은 것으로 분석된다.

업계 관계자는 “두 회사 모두 수익 감소세가 뚜렷한 카드와 손해보험업종에 속하고 시장 점유율 역시 높지 않은 곳”이라며 “최종 매각까지는 상당한 시간이 걸릴 것”이라고 내다봤다.

![교통비 또 오른다?…빠듯한 주머니 채울 절약 팁 정리 [경제한줌]](https://img.etoday.co.kr/crop/140/88/2107738.jpg)

!["비트코인 살 걸, 운동할 걸"…올해 가장 많이 한 후회는 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2107772.jpg)

![베일 벗은 선도지구에 주민 희비 갈렸다…추가 분담금·낮은 용적률이 ‘복병’[1기 선도지구]](https://img.etoday.co.kr/crop/140/88/2107431.jpg)

![[2024마켓리더대상] 위기 속 ‘투자 나침반’ 역할…다양한 부의 증식 기회 제공](https://img.etoday.co.kr/crop/140/88/2107521.jpg)

![어도어ㆍ빅히트, 쇄신 바람 불까…위기 속 등장한 '신임 대표'들 [이슈크래커]](https://img.etoday.co.kr/crop/140/88/2107785.jpg)

![“117년 만에 폭설도 못 막지”…올림픽파크포레온 1.2만 가구 입주장 개막에 '후끈' [르포]](https://img.etoday.co.kr/crop/140/88/2107545.jpg)

![[오늘의 주요공시] 현대차 1조 규모 자사주 매입](https://img.etoday.co.kr/crop/85/60/2107857.jpg)

![[집땅지성] '제2의 용산' 광운대역세권 개발…10년 뒤 얼마나 오를까?](https://img.etoday.co.kr/crop/300/170/2107824.jpg)

!['기상관측 117년만' 역대 11월 중 가장 많은 눈 쌓인 서울 [포토]](https://img.etoday.co.kr/crop/300/190/2107766.jpg)