하반기 투자 포트폴리오가 안전자산으로 무게중심이 이동할 전망이다. 최근 일부 증권사들이 위험자산 비중을 확대보다 유지하라는 권고를 내놓고 있고, 고액 자산가들은 대표적 안전자산인 미국 달러화 자산에 주목하고 있는 것으로 나타났다. 4일 금융투자업계에 따르면 한국투자증권은 최근 보고서에서 이달 투자 포트폴리오에서 위험 비중을 중립으로 유지할 것을 권고했다. 정현종 한국투자증권 연구원은 “미중 무역분쟁 여파와 추가적인 경기둔화를 막기 위해 미 연방준비제도(Fed. 연준)가 선제적인 금리 인하에 나설 것이라는 기대가 커졌지만, 연초와 같이 유동성 확대에 따른 큰 폭의 증시 상승은 기대하기 힘들어 보인다”고 분석했다. 또 “경기가 둔화의 터널을 지나는 과정인 것도 유동성만으로 추세적인 반등을 기대하기 어렵게 만든다”고 진단했다.

실제로 최근 국내외 자금 흐름은 안전자산으로 이동하고 있다. 현대차증권에 따르면 최근 1개월간 전 세계 주식형 펀드에는 27억 달러(약 3조1571억 원)가 유출됐다. 반면 채권형 펀드에는 186억4000만 달러의 자금이 유입됐다. 국내 상황도 마찬가지다. 금융정보업체 에프앤가이드에 따르면 최근 1개월간 국내 전체 주식형 펀드에서 7751억 원이 빠져나갔지만 전체 국내 채권형 펀드에서는 1조8552억 원의 자금이 유입됐다.

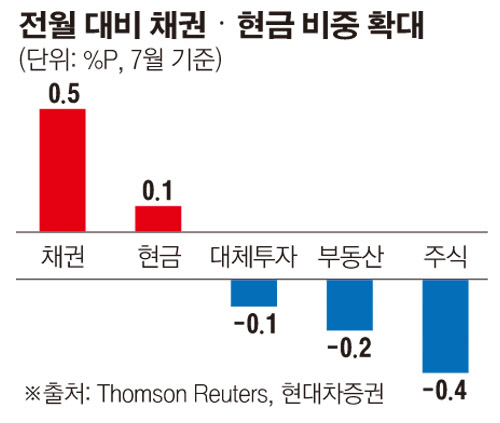

김중원 현대차증권 연구원은 “톰슨로이터가 글로벌 투자자 대상으로 7월 자산배분을 서베이한 결과 채권과 현금 비중이 전월 대비 각각 0.52%P, 0.13%P 확대된 반면, 주식과 부동산 투자 비중은 각각 0.42%P, 0.15%P 축소됐다”면서 “미중 정상회담 이후에도 글로벌 금리 인하 기조에 대한 기대로 채권 비중이 확대된 것으로 보인다”고 설명했다.

국내 고액자산가들도 대표적인 안전자산으로 꼽히는 미국 달러화 투자에 주목하고 있는 것으로 나타났다. 삼성증권이 지난달 11일부터 20일까지 전국 8개 지역 예탁자산 1억 원 이상인 고액자산가 260명 대상으로 설문조사를 한 결과 고액자산가 중 64.1%는 하반기 달러채권을 포함한 안전자산에 대한 선호 추세가 더 강화될 것으로 전망했다. 이는 올해 초 실시했던 설문조사 답변과 비교해 10%P 이상 늘어난 것이다.

유승민 삼성증권 글로벌투자전략팀장은 “최근 미중 무역 분쟁 장기화 등 여러 변수에 고액자산가들이 투자에 더욱 신중한 모습을 보이고 있다”면서 “한미 간 금리역전이 장기화할 가능성을 감안한다면 미국 주식과 달러채권을 포함한 달러 자산에 대한 선호는 여전히 유효한 상황”이라고 설명했다.

주식 투자의 경우에는 ‘채권과 같은 주식’에 주목해야 한다는 조언도 나온다. 김수연 한화투자증권 연구원은 “국내 주식시장의 투자 매력이 회복돼도 채권과 같은 안전자산에 몰려있는 돈이 바로 위험자산으로 옮겨가기는 쉽지 않을 것”이라면서 “지금처럼 위험에 대한 민감도가 높을 때 배당주와 같은 이른바 ‘채권과 같은 주식’의 강세는 위험자산 가격 상승에 선행할 수 있다”고 말했다.

![[이슈Law] 연달아 터지는 ‘아트테크’ 사기 의혹…이중 구조에 주목](https://img.etoday.co.kr/crop/140/88/2105868.jpg)

![[ENG/SUB]지드래곤(G-DRAGON)의 음악, 다른 아이돌과 뭐가 다른데? [컬처콕 플러스]](https://i.ytimg.com/vi/9hsaYzMk9gc/mqdefault.jpg)

![[투자전략] 원자재, 2024년에는 구조적 강세…2025년 전망은](https://img.etoday.co.kr/crop/85/60/2105948.jpg)

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2105870.jpg)

![휘발유-경유, 6주 연속 동반 '상승' [포토]](https://img.etoday.co.kr/crop/300/190/2106198.jpg)