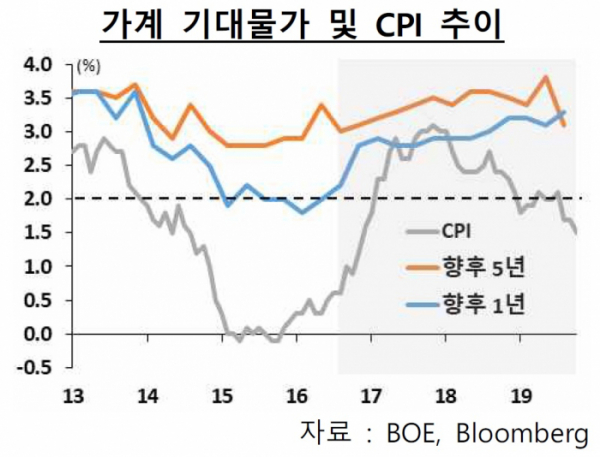

글로벌 주요국들이 저물가 상황을 고민하는 와중에 거꾸로 기대인플레가 너무 높아 고민하는 곳이 있다. 영국 영란은행(BOE)이 바로 그 주인공. 다만 통화정책 등에 대한 정책신뢰 하락보다는 브렉시트(Brexit·영국의 유럽연합(EU) 탈퇴)라는 정치적 이슈와 이에 따른 경제주체들의 불안심리가 반영됐다는 판단이다.

우선 단기 기대물가가 지속적으로 높은 수준을 유지하는 것과 관련해 영란은행은 세가지 요인을 꼽았다. 먼저, 브렉시트가 미래 물가를 상승시킬 것이라는 우려에 주로 기인한다고 평가다. 특히, 브렉시트 시한 재연장 이전에 노딜(합의없는) 우려가 확산하면서 파운드화 가치가 하락한 것이 영향을 미쳤다고 봤다.

실제 브렉시트가 가결됐던 2016년 당시에도 파운드화 약세로 물가가 급등했던 경험이 있다. 2016년 브렉시트 가결 직후 6개월간 파운드화는 19% 급락한 바 있고, 그 영향으로 CPI는 1년6개월간 2.8%포인트 상승해 2017년 11월 3.1%까지 급등했었다.

최근 경제상황을 적절히 반영하지 못하는 것도 요인으로 꼽혔다. 브렉시트 가결 이후 단기 기대물가가 소매물가지수(RPI·Retail Price Index)와 CPI에 대한 예상치와 실제치간 충격에 둔감해진 것도 원인이라고 봤다.

가계가 영란은행의 정책목표인 CPI와는 다른 물가 바스켓을 기준으로 한다는 소위, 평가 기준에 차이가 있는 것도 원인이라고 짚었다. 즉 가계의 경우 실생활에 널리 활용되는 RPI가 가계 기대물가의 주된 판단 기준으로 활용될 가능성을 제기했다. 실제 2016년 6월부터 올 8월중 향후 1년 기대물가 평균은 2.9%로 CPI(2.2%)보다 RPI(3.1%)에 가깝다.

장기 기대물가 상승과 관련해서는 우선 브렉시트 이후 경제상황, 통화정책 등에 대한 불확실성이 높아진데다, 과거에 비해 경제상황과 단기 기대물가에 덜 민감하게 반응하기 때문으로 분석했다. 아울러 영국 정부가 재정 리스크 관리를 위해 지난해 이후 물가연동국채(물가채) 발행을 축소한 것도 원인으로 꼽았다. 즉, 발행물량 축소에 물가채 수익률이 하락하면서 일반국채(명목채) 수익률과의 차이가 확대돼 기대물가가 올랐다는 것이다(손익분기인플레이션(BEI) 상승).

한은 관계자는 “영국의 단기 기대물가 상승을 브렉시트 관련 우려 등 영국의 정치적 이슈와 이에 따른 경제주체들의 불안심리가 상당한 영향을 미쳤다. 장기 기대물가도 경제전망 등에 대한 높은 불확실성 등에 기인한다”며 “최근 기대물가 상승은 일시적 요인에 기인하는 만큼 기대물가가 임금상승과 기업 가격인상을 초래하고 다시 물가와 기대물가를 상승시키는 구조적 악순환으로 이어질 가능성은 제한적”이라고 평가했다.

또 “통화정책 신뢰도 저하를 뒷받침한다고 확대해석하기에도 증가거 불충분하다”며 “향후 가계를 대상으로 경제·금융·통화정책 현황 등에 대한 적극적 홍보와 교육이 요구된다”고 덧붙였다.

![[이슈Law] 연달아 터지는 ‘아트테크’ 사기 의혹…이중 구조에 주목](https://img.etoday.co.kr/crop/140/88/2105868.jpg)

![[ENG/SUB]지드래곤(G-DRAGON)의 음악, 다른 아이돌과 뭐가 다른데? #홈스위트홈 #homesweethome [컬처콕 플러스]](https://i.ytimg.com/vi/9hsaYzMk9gc/mqdefault.jpg)

![[노트북 너머] 철새냐 인신공양이냐](https://img.etoday.co.kr/crop/85/60/1953804.jpg)

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2105870.jpg)

![휘발유-경유, 6주 연속 동반 '상승' [포토]](https://img.etoday.co.kr/crop/300/190/2106198.jpg)