해외 주식에 대한 국내 투자자들의 관심이 높아지면서 개별 종목을 고르기 어려워하는 '주린이'(주식과 어린이의 합성어의 초보 투자자)들에게 상장지수 펀드(ETF)의 관심이 높아지고 있다. ETF는 거래소에 상장돼 주식처럼 사고팔 수 있는 펀드다. '블루웨이브'의 현실화로 최근 시장 금리가 예상보다 빨리 반등하면서 은행 관련 상장지수 펀드(ETF)가 주목된다.

14일 한국거래소에 따르면 지난해 ETF 시장의 하루평균 거래대금은 3조8433억 원으로 직전 연도 대비 188.3% 증가했다. 그동안 국내주식형에 편중돼 있던 ETF는 해외에도 눈을 돌리는 모습이다. 국내주식형 ETF는 전체 ETF 시장에서 2019년 69.0%에서 2020년 57.6%로 11.4%포인트 축소된 반면 해외주식형은 4.5%에서 8.1% 증가했다.

연초 이후 글로벌 금융시장에서 기대 인플레이션 지표인 BEI가 2.0%를 웃돌면서 금리 상승이 전망되는데 은행업은 금리 상승의 대표적인 수혜주다. 과거 금리는 은행업 지수와 대체로 같은 방향성을 보였다. 이는 은행이 금리가 상승하면 이자수익이 증가하면서 수익성이 좋아지는 수혜를 보이기 때문이다.

지난해 12월 제자리걸음이었던 미국 국채 금리가 오름세다. 미국 10년 만기 국채금리는 지난해 3월 이후 처음으로 1.00%선을 넘어 1.13%까지 상승했다. 30년 국채금리 역시 1.64%에서 1.87%까지 단숨에 올랐다. 바이든 정부의 추가 부양책이 예고되면서 금리 상승 압력은 계속될 것이란 관측이다. 특히 2000년 중반 이후 미국 BEI는 2% 중반까지 상승하며 금융시장 내 인플레이션 우려와 시장 금리 상승이 동반하는 흐름을 보였다.

박승진 하나금융투자 연구원은 "일각에선 금리가 주식시장의 불확실성 요인이라 주장하고 있으나, 금리 상승 배경에는 시장기대치에 대한 회복 기대와 부양책이 자리하고 있다"며 "금리가 주가 하락을 촉발하는 요인이 될 가능성은 제한적"이라고 설명했다.

아울러 경기 반등 국면에서의 수익성 개선 요인도 은행주의 투자 심리를 자극할 것으로 보인다. 경기 반등 국면에서 나타나게 될 기업들의 공격적 투자 활동은 대출 수요가 증가할 것으로 예상해서다. 바이든 행정부의 반독점 논란에 대한 강경한 대응은 신규 사업에 대한 투자를 늘릴 수 있단 전망도 나온다.

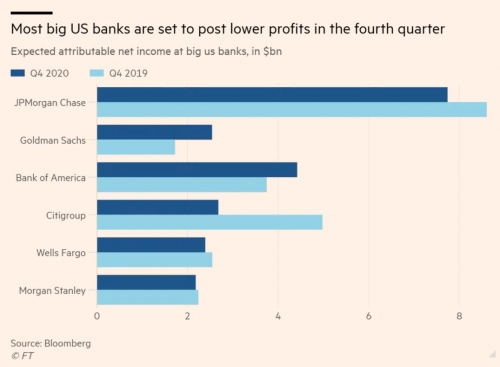

지난해 연말 미국 연준은 스트레스 테스트를 거쳐 주요 6개 은행(JP모건체이스, 뱅크오브아메리카, 모건스탠리, 골드만삭스, 시티그룹, 웰스파고)들의 자사주 매입을 허가해줬다. 이들은 1분기 중 105억7000달러 규모의 자사주 매입을 단행할 것으로 예상한다.

또 미국 금융기업들이 실적 시즌도 그동안 상대적으로 부진했던 가치주로의 매수세 유입이 기대된다. 이날 블랙록을 시작으로 15일 JP모건과 씨티가, 19일 BoA와 골드만삭스 등이 실적을 발표한다.

이에 하나금융투자는 '파이낸셜 섹터 SPDR 펀드'(XLF)를 추천했다. XLF는 금융업, KBE는 은행업을 추종하는 ETF이다. XLF는 시가총액 가중방식으로 구성해 은행이 41.3%로 가장 큰 비중을 차지하고, 그다음으로 보험이 32.4%, 투자은행은 21.2%의 비중으로 편입돼 있다. 총자산 규모는 277억8000달러이고, 일 평균 거래금액은 14억3000달러 수준이다.

유럽 은행주의 전망도 긍정적이다. 금리가 마이너스까지 내려간 유럽의 금융주가 반등 시 상승 폭도 더 클 것이라는 이유에서다. NH투자증권에 따르면 유럽 은행주는 올해 주가가 평균 3% 오르는 데 그쳤다. 미국(7.6%) 일본(6.6%)과 비교해 절반 수준이다. 유럽 은행주 관련 ETF는 아이쉐어MSCI유럽파이낸셜(EUFN) 등이 대표적이다.

김환 NH투자증권 연구원은 "유럽 경기가 제조업 중심의 회복세를 지속하고 있어 향후 독일 금리 상승 압력이 높아질 전망"이라며 "유럽 은행들은 이자수익 비중이 높아 금리 상승 시 실적이 개선될 가능성이 크다"고 분석했다.

![韓 시장 노리는 BYD 씰·아토3·돌핀 만나보니…국내 모델 대항마 가능할까 [모빌리티]](https://img.etoday.co.kr/crop/140/88/2106689.jpg)

!["팬분들 땜시 살았습니다!"…MVP 등극한 KIA 김도영, 수상 소감도 뭉클 [종합]](https://img.etoday.co.kr/crop/140/88/2107163.jpg)

![비행기 또 출발지연…맨날 늦는 항공사 어디 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2107187.jpg)

![[오늘의 주요공시] 삼성물산·HJ중공업 등](https://img.etoday.co.kr/crop/85/60/2107252.jpg)

![[급등락주 짚어보기] 제이씨현시스템, 4조 투자 'AI 컴퓨팅센터' 구축에 상한가](https://img.etoday.co.kr/crop/85/60/2107170.jpg)

![[장외시황] 엠앤씨솔루션, 수요예측 실시](https://img.etoday.co.kr/crop/85/60/2107171.jpg)

![[종합] 코스피 0.55% 하락 마감…코스닥 0.53%↓](https://img.etoday.co.kr/crop/85/60/2107159.jpg)

![비행기 또 출발지연…맨날 늦는 항공사 어디 [데이터클립]](https://img.etoday.co.kr/crop/300/170/2107187.jpg)

![종합부동산세 발송 시작 [포토]](https://img.etoday.co.kr/crop/300/190/2107226.jpg)