무리한 사업 확장·정부 부동산 옥죄기로 위기 빠져

중국 정부, 지원 여부 놓고 딜레마

‘닥터 둠’ 루비니 “전 세계 ‘부채의 덫’ 빠져”

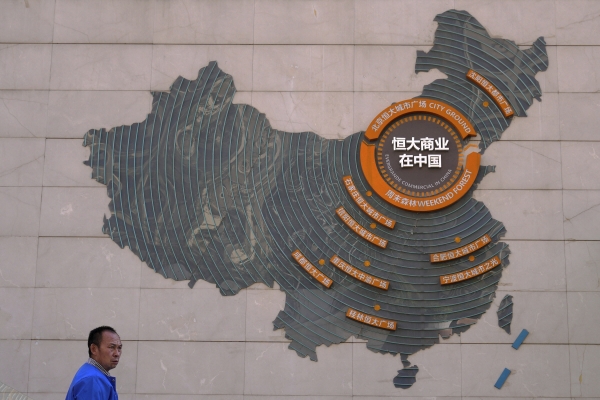

헝다의 디폴트 가능성으로 중국 부동산 시장은 벌써 초토화 분위기다. 헝다의 경영위기는 단순 일개 기업의 도산 우려와는 다르다. 중국 경제 성장의 3분의 1 가까이를 차지하는 중국 주거·상업용 부동산 시장 중심에는 헝다가 있다. 헝다는 자본이 몰리는 대도시 대신 지방 소도시 개발에 주력하면서 소도시 개발과 경제 발전에 직간접적인 역할을 했다. 이 회사가 현재 진행 중인 개발 프로젝트만 중국 전역 200개 도시에 약 800개에 달한다. 헝다의 유동성 위기가 부각되자 주식시장은 물론 글로벌 금융시장 전반이 단번에 냉각된 이유도 여기에 있다. 최근 시장에서는 헝다 사태를 2008년 글로벌 금융위기를 촉발했던 ‘리먼 모멘트(Lehman Moment)’에 빗댄 ‘에버그란데 모멘트’라는 말이 유행할 정도다.

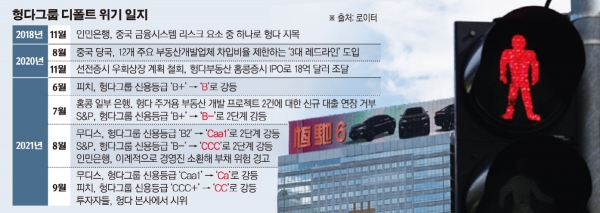

헝다의 유동성 위기는 회사의 무리한 사업 확장과 중국 정부의 부동산 시장 옥죄기가 맞물린 결과물이다. 인민은행은 2018년 11월 헝다의 막대한 부채에 대해 처음으로 우려의 목소리를 냈고, 지난해 8월 중국 정부는 부동산 과열을 막고자 부동산개발업체의 차입 비율을 제한하는 ‘3대 레드라인’을 도입했다. 같은 해 9월 헝다가 자금이 부족해 우회상장을 광둥성 정부에 요청했다는 내부 문건이 알려지면서 이 회사의 위기설이 본격화됐다.

시장에서는 중국 당국의 지원 여부가 사실상 이번 사태 해결의 열쇠라는 분석이 나온다. NYT는 “여러 측면에서 볼 때 헝다 사태는 당국이 촉발했다고 볼 수 있다는 점에서 향후 상황은 중국 정부가 어떻게 하느냐에 따라 달렸다”고 분석했다.

마이클 페티스 베이징대학 교수는 “현재와 같은 상황에서 (시장이) 신뢰할 수 있는 개입 없이는 엄청난 수의 부동산 개발업체들이 줄줄이 곤경에 빠지는 것을 보게 될 것”이라면서 중국 당국의 개입을 예상했다.

골드만삭스는 “정부가 헝다에 관한 계획을 놓고 시장과 명확하게 소통하지 않으면 중국 경제성장이 막대한 타격을 볼 것”이라고 경고했다.

한편 헝다의 위기가 2008년 글로벌 금융위기와는 다르다는 분석도 나온다. 리먼 때와 달리 헝다의 부채 위기로 인한 광범위한 신용 경색 신호가 아직 나타나고 있지 않다는 이유에서다. S&P에 따르면 헝다의 대출 규모는 중국 은행 대출 총액의 0.3% 수준이다. 바클레이스도 최근 보고서에서 “중국 은행권 자산은 45조 달러이며 부채는 30조 달러 규모”라며 “350억 달러 규모 은행 대출을 포함한 헝다의 채무가 상황을 바꾸게 할 만큼 크지는 않다”고 설명했다.

헝다 사태를 기점으로 글로벌 부채에 대한 위기의식도 커지고 있다. ‘닥터 둠’으로 유명한 누리엘 루비니 루비니매크로어소시에이츠 회장 겸 최고경영자(CEO)는 이날 블룸버그TV와의 인터뷰에서 “전 세계가 ‘부채의 덫’에 빠진 것은 아닌지 우려하고 있다”면서 “글로벌 금융시장이 부채의 ‘슈퍼사이클’에 진입했다”고 진단했다.

그는 “중앙은행들이 통화정책 정상화에 나서려고 할 때 채권시장과 증시, 신용시장, 경제가 붕괴할 위험이 있다”면서 “부채의 덫에 걸린 중앙은행들이 정책금리를 정상화할 수 없게 되고 스태그플레이션이 일어날 가능성도 있다”고 경고했다.

![[단독] 삼성화재, 반려동물 서비스 재시동 건다](https://img.etoday.co.kr/crop/140/88/2107168.jpg)

![美ㆍ中 빅테크 거센 자본공세…설 자리 잃어가는 韓기업[韓 ICT, 진짜 위기다上]](https://img.etoday.co.kr/crop/140/88/2107284.jpg)

![재산 갈등이 소송전으로 비화…남보다 못한 가족들 [서초동 MSG]](https://img.etoday.co.kr/crop/140/88/2024969.jpg)

![韓 시장 노리는 BYD 씰·아토3·돌핀 만나보니…국내 모델 대항마 가능할까 [모빌리티]](https://img.etoday.co.kr/crop/140/88/2106689.jpg)

!["팬분들 땜시 살았습니다!"…MVP 등극한 KIA 김도영, 수상 소감도 뭉클 [종합]](https://img.etoday.co.kr/crop/140/88/2107163.jpg)

![[종합] 트럼프 2기 행정부 ‘북ㆍ미 정상회담’ 조기 추진 관측](https://img.etoday.co.kr/crop/85/60/2107331.jpg)

![[글로벌마켓 모닝 브리핑] 시장, 트럼프 관세 무시…다우·S&P, 장중 사상 최고치](https://img.etoday.co.kr/crop/85/60/2106795.jpg)

![[오늘의 뉴욕증시 무버] 코올스, 실적 부진에 17%대 급락…스텔란티스 4.79%↓](https://img.etoday.co.kr/crop/85/60/2107313.jpg)

![[뉴욕FX] 달러, 주요 통화 대비 보합...중‧캐‧멕 통화 대비 강세](https://img.etoday.co.kr/crop/85/60/2092296.jpg)

![[종합] “트럼프 관세는 허세”…뉴욕증시, 다우·S&P500 장중 최고치 경신](https://img.etoday.co.kr/crop/85/60/2107301.jpg)

![[뉴욕 금값] 이스라엘‧헤즈볼라 휴전 타결에도 보합](https://img.etoday.co.kr/crop/85/60/2103867.jpg)

![[정치대학] 국민의힘 '당게논란' 일파만파…박성민 "친윤계, 그런 짓 하면 안 돼"](https://img.etoday.co.kr/crop/300/170/2107237.jpg)

![첫눈부터 폭설... 서울 전역 대설주의보 [포토]](https://img.etoday.co.kr/crop/300/190/2107370.jpg)