한국이 세계 3대 채권지수 중 하나인 세계국채지수(WGBI) 관찰대상국(워치리스트)에 등재됐지만 국채 시장에 외국인 유입은 미미한 것으로 나타났다. WGBI 정식 등재까지 시일이 남았으나 ‘워치리스트 등재’라는 뚜렷한 성과에도 대내외적 요소가 외국인 채권 투자를 끌어내지 못하고 있는 것으로 보인다.

7일 한국거래소에 따르면 한국의 WGBI 워치리스트 등재가 발표된 9월 30일부터 이달 6일까지 외국인 채권 매수액은 0원이었다.

이 기간 외국인은 매수 없이 1600만 원만 매도하는 등 채권 거래량 자체가 적었다. 같은 기간 기관은 채권 13조 원어치를 사고 팔았고(순매수 160억 원), 개인은 870억 원을 사들이고 710억 원을 매도한 것(순매수 166억 원)과 대비된다.

국고채 ETF도 외국인들의 외면을 받았다. 9월 30일부터 10월 7일까지 인버스를 제외한 국채 관련 ETF 중 가장 거래량이 많았던 KBSTAR KIS국고채30년Enhanced ETF는 총 매수액 116억 원 중 외국인이 차지하는 비중은 3억 원에 불과했다.

다음으로 거래량이 많았던 KOSEF 국고채 10년 ETF는 총 매수액 127억 원 중 외국인 비중은 10억 원이었다. 두 ETF 모두 각각 116만 원, 4362만 원의 외국인 순매도를 기록했다.

지난 29일(현지시간) WGBI를 관리하는 파이낸셜타임스 스톡익스체인지(FTSE) 러셀은 한국을 워치리스트로 분류했다. 전문가들은 정식 편입 시기로 내년 9월을 전망하고 있다.

WGBI 합류까지는 시일이 남았지만, ‘워치리스트 등재’ 자체가 호재가 될 수 있음에도 외국인들의 관심을 끌지 못하는 모양새다.

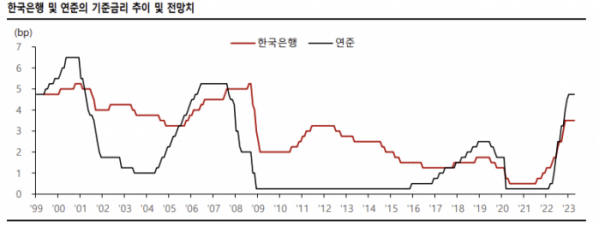

가장 큰 요인은 한국과 미국의 기준금리 역전 상황이다. 미국 연방준비제도(Fed·연준)의 연이은 금리 인상으로 미 중앙은행 기준금리는 3.25%인 데 반해 한국 기준금리는 2.50%다. 이에 한국 국채는 수익률이 낮아지면서 투자매력이 떨어지기 때문이다.

연준의 매파 발언이 이어지며 미국 금리 인상은 계속 이어질 것으로 보인다.

11월과 12월 두 차례남은 공개시장위원회(FOMC)에서 연준이 금리를 지속해서 인상할 경우, 4%대 금리가 나올 가능성도 배제할 수 없다. 최근 연준 인사들의 매파 발언으로 내년말까지 금리를 4.6% 수준으로 올릴 것이라는 관측도 나온다.

한국은행이 올해 두 번 남은 금융통화위원회(금통위)에서 기준금리 0.5% 인상을 연속으로 단행하더라도 기준금리는 3.5% 선에 그쳐 최소 올해까지는 미국과의 금리 역전 상황이 지속할 수밖에 없다.

다만 내년 WGBI 정식 등재가 가까워질수록 외국인 자금 유입이 이뤄질 가능성이 있다.

임재균 KB증권 연구원은 “한국 국채가 WGBI에 편입될 경우 총 71조6000억~78조9000억 원의 자금이 국내 채권 시장으로 유입될 것으로 전망한다”며 “18~24개월에 걸쳐서 자금이 유입된다는 점에서 월별 유입 금액은 20억~30억 달러(3조~4조3000억 원) 수준이 될 것”이라고 전망했다.

그러면서 “2020년 9월 WGBI 편입이 결정된 중국의 경우 WGBI 편입이 결정되면 실제 편입에 앞서 외국인 자금이 유입됐다”며 “외국인 선제적 대응을 고려해야 한다”고 짚었다.

또한, “WGBI 편입으로 인한 금리 하락 효과는 총 70bp(0.7%) 내외”라며 “환율 영향까지 고려할 경우 금리 하락 효과는 더 커질 수 있다”고 했다.

![韓 시장 노리는 BYD 씰·아토3·돌핀 만나보니…국내 모델 대항마 가능할까 [모빌리티]](https://img.etoday.co.kr/crop/140/88/2106689.jpg)

!["팬분들 땜시 살았습니다!"…MVP 등극한 KIA 김도영, 수상 소감도 뭉클 [종합]](https://img.etoday.co.kr/crop/140/88/2107163.jpg)

![비행기 또 출발지연…맨날 늦는 항공사 어디 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2107187.jpg)

![[오늘의 주요공시] 삼성물산·HJ중공업 등](https://img.etoday.co.kr/crop/85/60/2107252.jpg)

![[급등락주 짚어보기] 제이씨현시스템, 4조 투자 'AI 컴퓨팅센터' 구축에 상한가](https://img.etoday.co.kr/crop/85/60/2107170.jpg)

![[장외시황] 엠앤씨솔루션, 수요예측 실시](https://img.etoday.co.kr/crop/85/60/2107171.jpg)

![비행기 또 출발지연…맨날 늦는 항공사 어디 [데이터클립]](https://img.etoday.co.kr/crop/300/170/2107187.jpg)

![종합부동산세 발송 시작 [포토]](https://img.etoday.co.kr/crop/300/190/2107226.jpg)