한국투자증권이 KB금융에 대해 올해 그룹 지배순이익이 8% 증가하며 견조한 모습을 보일 것으로 전망했다. 투자의견은 ‘매수’, 목표주가는 6만500원을 커버리지로 제시했다. 전 거래일 기준 종가는 4만6900원이다.

22일 백두산 한국투자증권 연구원은 “2분기 지배순이익은 1조2895억 원으로 컨센서스(시장 전망치)를 3% 하회할 전망”이라며 “주로 RC(Risk Component‧위험 요인) 값 조정에 따른 추가 충당금 적립에 따라 대손율 추정치가 상향된 영향”이라고 했다.

백 연구원은 “2분기 그룹 대손율(KIS 기준)은 0.50%로 전분기대비 12bp(1bp=0.01%포인트) 하락, 지난해 같은 기간보다 20bp 상승할 것으로 추정된다”며 “이번 분기 금리 상승으로 인한 기저효과 발생으로 비이자이익은 기타영업손익 위주로 전분기대비 감소할 전망”이라고 봤다.

백 연구원은 “KB증권의 고객 단기금융상품 채권매매 관련 규제 리스크는 상존하나 손익에 미칠 영향은 제한적”이라며 “2분기 중 국민은행의 인도네시아 부코핀 은행 7090억 원 유상증자도 마무리됐으며 충당금 적립을 통한 손실흡수력 제고와 차세대 IT 시스템 구축 등 디지털 투자 확대, 자본확대에 따른 영업력 회복을 감안할 때 향후 부코핀은행에 대한 대규모 추가 유상증자 가능성도 낮아졌다”고 했다.

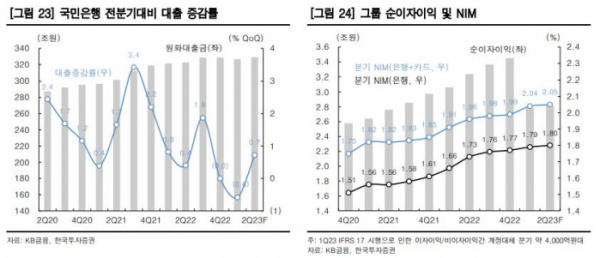

그는 “은행 순이자마진(NIM)은 1.80%로 전분기대비 1bp 개선되며 하락하는 섹터 평균 흐름 대비 양호한 모습을 보일 것”이라며 “저원가성수신 유치 등 수익성 개선 노력과 더불어 고정금리 비중 등 상이한 대출 포트폴리오로 대출 리프라이싱 효과가 지속한 영향으로 추정한다”고 했다.

백 연구원은 “보험 자회사 관련 회계적 이익 규모 불확실성을 감안해 보험손익을 보수적으로 추정해도 올해 그룹 지배순이익은 4조8000억 원으로 전년대비 8% 증가하며 견조한 모습을 보일 것”이라며 “안정적인 자산 포트폴리오와 2023년 1분기 기준 13.7%라는 높은 보통주자본비율에서 비롯된 업계 선도 주주환원정책을 감안해 업종 탑픽(Top Pick‧최선호주)으로 제시한다”고 했다.

![韓 시장 노리는 BYD 씰·아토3·돌핀 만나보니…국내 모델 대항마 가능할까 [모빌리티]](https://img.etoday.co.kr/crop/140/88/2106689.jpg)

!["팬분들 땜시 살았습니다!"…MVP 등극한 KIA 김도영, 수상 소감도 뭉클 [종합]](https://img.etoday.co.kr/crop/140/88/2107163.jpg)

![비행기 또 출발지연…맨날 늦는 항공사 어디 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2107187.jpg)

![[오늘의 증시일정] 에이스테크](https://img.etoday.co.kr/crop/85/60/2107304.jpg)

![[오늘의 주요공시] 삼성물산·HJ중공업 등](https://img.etoday.co.kr/crop/85/60/2107252.jpg)

![[급등락주 짚어보기] 제이씨현시스템, 4조 투자 'AI 컴퓨팅센터' 구축에 상한가](https://img.etoday.co.kr/crop/85/60/2107170.jpg)

![비행기 또 출발지연…맨날 늦는 항공사 어디 [데이터클립]](https://img.etoday.co.kr/crop/300/170/2107187.jpg)

![종합부동산세 발송 시작 [포토]](https://img.etoday.co.kr/crop/300/190/2107226.jpg)