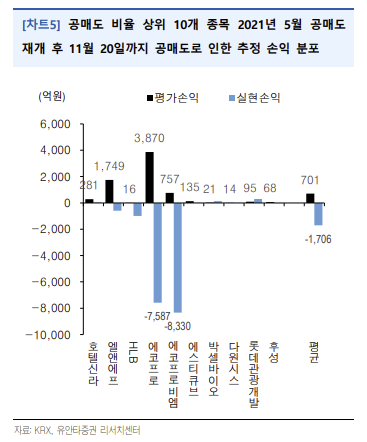

26일 유안타증권에 따르면 공매도 잔고 비율 상위 10개 종목(호텔신라·엘앤에프·HLB·에코프로·에코프로비엠·에스티큐브·박셀바이오·다원시스·롯데관광개발·후성)의 2021년 5월부터 이달 20일까지 평균 실현손익은 마이너스(-) 1706억 원으로 집계됐다. 8개 종목에서 수익이 발생했지만 수익폭이 크지 않았던 반면, 에코프로(-7587억 원), 에코프로비엠(-8330억 원)에서 대폭 손실을 냈다.

상반기 이차전지 열풍으로 에코 형제들이 큰 폭 상승한 탓이다. 이론상 공매도를 통해 낼 수 있는 수익은 최대 100%인 반면, 손실은 무한대다. 예를들어 공매도 비중이 2위인 엘앤에프는 상반기 주가가 두 배가량 급등해 30만 원대로 올라서자, 공매도 손익은 플러스(+)에서 -2200억 원대로 급락했다. 반면 8월 들어 이차전지 조정이 시작되고도 누적손익은 1500억 원대를 넘기지 못했다.

정인지 유안타증권 연구원은 “주가가 하락할 경우 공매도 포지션은 이익이 증가하지만, 주가 상승 시 손실이 빠르게 확대된다”며 “한 두 종목의 실패가 전체 투자 실패로 이어질 수 있다는 점에서 공매도 거래는 특히 주의가 필요하다”고 밝혔다.

파생상품 시장에서는 공매도 수요가 개별주식 선물 시장으로 이동하는 분위기다. 이에 따라 선물 매도로 하락에 베팅하는 수요가 늘어난 반면, 현물과 선물 가격 차를 좁히는 헷지(Hedge) 거래가 제대로 이뤄지지 않으면서 가격 차이가 벌어지는 왜곡 현상이 나타나고 있다. 통상 선물가격이 이론가를 크게 밑돌면 선물 매수와 주식 매도로 차익 거래를 하면서 현선물 가격 균형을 맞출 수 있다.

그러나 공매도 금지로 인해 이런 차익거래에 제한이 생기면서 시장 평균 베이시스(현선물 가격차)의 괴리율이 -3%를 넘어서는 종목이 발생하고 있다. 정 연구원은 “예외적으로 공매도가 허용된 유동성공급자 등 시장조성자들도 적극적으로 차익거래에 나서지 않으면서 개별 주식선물 시장에서 가격 괴리가 벌어지는 비정상적 현상이 자주 관찰될 것”으로 전망했다.

![[설 용돈 추천 ETF] AI 메모리·월배당…현금흐름과 성장성 동시에 잡는다](https://img.etoday.co.kr/crop/85/60/2296585.jpg)

![[설 용돈 추천 ETF] 코스닥 3000 정책 기대감 커진다…'미래운용 TIGER ETF' 라인업 주목](https://img.etoday.co.kr/crop/85/60/2296403.jpg)

![KAIㆍ한화에어로ㆍ현대로템ㆍLIG넥스원, ‘K방산’ 주가 레벨업은 이제 시작[섹터 인사이드]](https://img.etoday.co.kr/crop/85/60/2295751.jpg)

![에너지 안보·탄소중립 바람에 '원전주' 재부각...체코 수주 이어 SMR 모멘텀까지 [섹터 인사이드]](https://img.etoday.co.kr/crop/85/60/2296014.jpg)

![[설 용돈 추천 ETF] 코스닥 ‘활성화’ 기대…키움운용, 코스닥150 ETF 분할 매수 펀드 3월 출시](https://img.etoday.co.kr/crop/85/60/2296215.jpg)

![[설용돈 추천 ETF] NH아문디운용, 성장주도 코리아 펀드로 국내 핵심 성장 산업 겨냥](https://img.etoday.co.kr/crop/85/60/2295893.jpg)

![2월 둘째 주 유튜브 영상 순위 [이투PICK 순삭랭킹]](https://img.etoday.co.kr/crop/300/170/2278370.jpg)

![설날, 분주한 김포공항 '북적' [포토]](https://img.etoday.co.kr/crop/300/190/2296440.jpg)