동아제약과 녹십자는 국내 제약업계의 대표적인 라이벌이다. 동아제약은 과거 수십년 간 국내 제약사 가운데 매출액 기준 1위 업체로 자리매김해 왔다. 녹십자는 2009년 신종플루 발생 이후 매출액이 급성장하면서 유한양행을 제치는 등 신흥 강자로 급부상했다.

동아제약은 박카스를 비롯해 연 매출 100억원 이상의 대형제품을 국내 최대인 21개 확보하고 있는 등 경쟁력 있는 제품포트폴리오를 갖추고 있다. 녹십자는 혈액과 백신제제 등 특수의약품에서 강점을 갖고 있다.

양사는 활발한 외부차입을 통해 대규 시설투자를 단행하거나 M&A를 나서고 있지만 양호한 현금창출능력을 바탕으로 건전한 재무안정성을 유지하고 있다.

◇동아제약

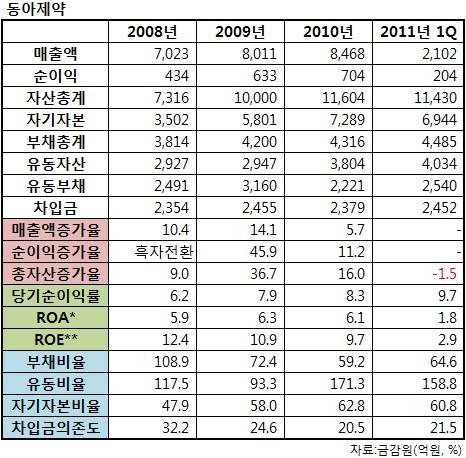

안정적인 현금흐름 및 재무구조

공장신축 관련 대규모 투자 부담 내재

그러나 채산성이 양호한 자체개발 품목 및 대형 제네릭의 꾸준한 실적 달성과 양호한 R&D 파이프라인에 기반한 신제품 출시 역량 등을 감안할때 향후에도 안정적인 매출성장세 및 수익기조를 유지하리란 것이 전문가들의 관측이다. 또한 동아제약은 비전문의약품 매출이 2010년 전체 매출의 43%에 달해 매출의 80% 내외가 전문의약품으로 구성된 여타 상위 제약사들에 비해 규제 측면에서 상대적인 강점을 지녔다는 평가다.

동아제약은 양호한 영업현금창출에도 불구하고 설비투자 및 자사주 매입관련 자금소요 일부를 외부차입에 의존하면서 2008년 2354억원에서 2009년 2455억원으로 차입 규모가 증가했다. 그러나 2010년 들어 글로벌 제약사인 GSK와 전략적 제휴를 체결, GSK의 직접 증자로 474억원이 유입되면서 유동성이 보강됐다. 또한 GSK가 동아제약이 기 발행한 교환사채 4600만달러를 인수해 주식으로 교환하고, 나머지 사채 잔액 1580만달러도 전액 주식교환이 완료돼 차입부담이 경감됐다.

동아제약은 2010년 중 우호지분 확보 및 신공장 투자 자금조달을 위해 1000억원 규모의 사모 신주인수권부사채(BW)를 발행함에 따라 총차입금은 2400억원 수준이 이어지고 있다. 다만 BW로 조달한 자금을 내부 유보중으로 올 1분기말 기준 현금성자산을 감안한 순차입금은 984억원을 기록해 재무안정성은 양호하다.

이정민 한국기업평가 연구원은 “신공장 투자 관련 2000억원 예정의 자금소요로 보유중인 현금성자산의 점진적인 소진이 예상된다”면서 “일부 부족 자금에 대해 외부차입 가능성이 내재하고 있지만 보유 자산가치와 우수한 영업현금창출력을 감안하면 향후에도 안정적 수준의 재무안정성은 유지할 것”이라고 밝혔다.

◇녹십자

신종플루 수혜로 매출 급성장

대규모 설비투자 완료…재무안정성 개선

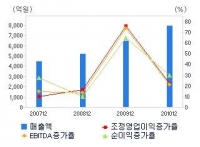

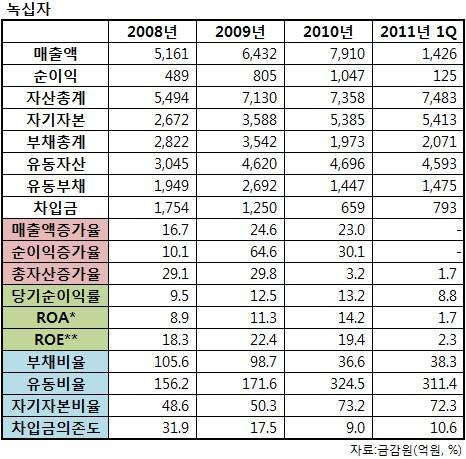

녹십자는 2008년 5161억원의 매출을 달성해 국내 제약사 중 5위의 시장지위를 보유했으나 2009년 신종 플루 발병으로 관련 백신 제품 매출이 크게 증가하면서 2010년 7910억원의 매출액을 기록 국내 제약업계 2위 업체로 도약했다.

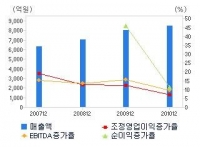

녹십자는 주력제품 대부분이 특수제제로 마케팅비를 비롯한 판관비 관리가 비교적 용이해 전반적인 수익성이 안정적인 수준을 유지하고 있다. 매출액에서 판관비가 차지하는 비율은 2008년 26%에서 2009년 23%, 2010년 21%로 감소세에 있으며 이에 따라 영업이익과 순이익의 증가세가 가파르다. 상각전영업이익(EBITDA) 마진율도 2007~2008년 15%대에서 2009~2010년 20%대로 올라갔다.

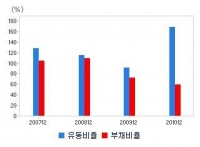

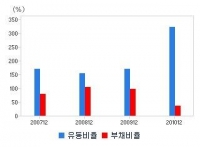

재무안정성의 경우 충북 오창과 전남 화순 신공장에 영업창출현금을 웃도는 수준의 투자가 시행됨에 따라 차입 규모가 증가했다. 특히 2008년 중 공장 관련 자금소요와 더불어 공장 이전에 따른 안전재고 확보로 운전자본 부담이 가중되면서 차입금 증가폭이 확대됐다. 녹십자의 차입금은 2007년 740억원에서 2008년 1754억원으로 1000억원 급증했다. 이에 부채비율도 2007년 80%에서 2008년 105%로 늘었다.

다만 영업현금창출력이 양호한 가운데 경남제약 주식 등 보유중인 지분 매각으로 투자자금 일부를 충당해 차입금은 2009년 1250억원, 2010년 659억원으로 감소했으며 부채비율은 각각 98%, 36%로 개선됐다. 올 1분기말 현재 차입금은 793억원이며 단기차입부채는 외환과 신한, 하나은행 등에서 대출 받은 368억원이 있다.

신용평가 업계의 한 관계자는 “영업현금창출능력과 보유중인 현금성 자산 및 매도가능 증권 규모, 부동산의 담보가치 등을 감안할 때 전반적인 유동성 위험은 낮은 것으로 판단된다”고 말했다.

![[설 용돈 추천 ETF] “AI 메가트렌드 올라타라”…삼성운용, 반도체·전력·SMR ETF 제시](https://img.etoday.co.kr/crop/85/60/2296584.jpg)

![[설용돈 추천 ETF] 중국 저평가 인식 확산…KCGI차이나펀드 주목](https://img.etoday.co.kr/crop/85/60/2290364.jpg)

![[설용돈 추천 ETF] 테마 ETF로 한 번에…AI 반도체·조선·원전·방산·고배당 ETF로 분산](https://img.etoday.co.kr/crop/85/60/2296229.jpg)

![[설용돈 추천 ETF] “AI 거품 없다”…반도체 1위 기업 투자하는 한투운용 ETF](https://img.etoday.co.kr/crop/85/60/2295473.jpg)

![2월 둘째 주 유튜브 영상 순위 [이투PICK 순삭랭킹]](https://img.etoday.co.kr/crop/300/170/2278370.jpg)

![설 연휴 마지막, 서울역 귀경객 '북적' [포토로그]](https://img.etoday.co.kr/crop/300/190/2296862.jpg)