단기외채비율, 선물환포지션 규제 등으로 장기외채 대비 증가 속도 완화

한국은행이 미국의 기준금리 인상 시 국내 경제가 입을 충격이 크지 않을 것이란 근거로 경상수지 흑자, 단기외채 감소, 외환보유 증가를 제시했다.

한은 뉴욕사무소는 지난달 말 ‘FOMC의 정책 결정이 국제금융시장에 미칠 영향’이란 보고서를 통해 미국 연방준비제도(Fed.,연준)가 금리를 올릴 경우 “국제 투자자금 흐름에 크게 영향받을 수 있는 신흥시장국 및 신용시장의 불안 가능성을 예의주시할 필요가 있다”고 지적하면서 “국내경제는 양호한 기초경제여건으로 연준 금리인상의 영향이 크지 않을 전망”이라고 분석했다.

한은은 내부적으로 국내 경제의 기초여건이 양호한 배경으로 경상수지 흑자, 단기외채 감소, 외환보유 증가 등 삼박자가 맞물리면서 국내 경제를 뒷받침하고 있는 것으로 분석했다.

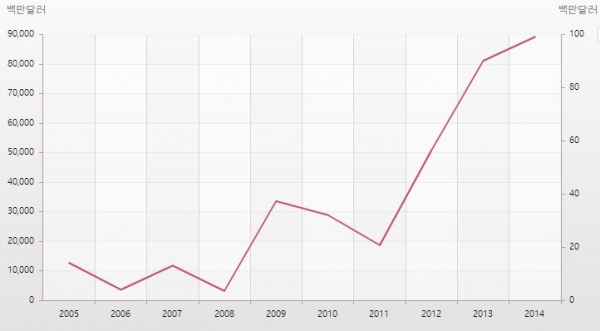

2008년 연간 경상수지는 31억8970만 달러로 전년대비 73%나 감소했다. 그러나 그 다음해인 2009년에 335억9330만 달러로 전년대비 953% 폭증하는 등 기하급수적인 흐름을 나타냈다. 2010년(288억5040억 달러, 14.1%↓)과 2011년(186억5580억 달러, 35.3%↓)에 흑자폭이 줄긴했지만 적자로 전환하지 않았다. 이후 2012년 508억3500만 달러(172.5%↑)를 기록하고 나서 2013년 811억4820만 달러(59.6%↑), 2014년 892억2010만 달러(9.9%↑) 등 흑자기조를 유지했다. 올해 들어서는 3월과 6월에 각각 월기준 100억 달러를 돌파하며 104억2930만 달러, 121억920만 달러를 기록했다. 이에 올해 경상수지가 연간기준 1000억 달러를 돌파할 것이란 낙관도 나오고 있다.

한은 관계자는 “2012년 중순 이후 달러화 자금이 연간 1000억 달러 수준으로 유입되고 있다”며 “국내에 달러화가 쌓인다는 것은 곧 대외지불능력이 좋아졌다는 의미기도 하다”고 설명했다.

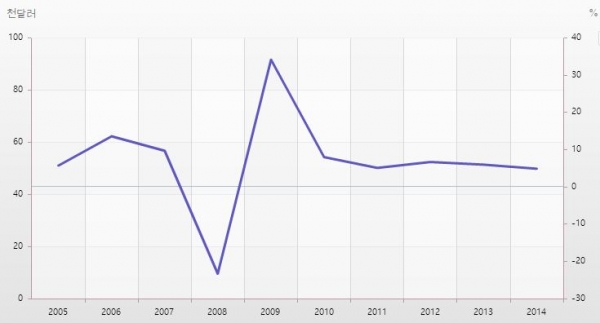

글로벌 금융위기 당시 2008년 연간 외환보유액(2012억2341만 달러)은 전년동기대비 23.3% 급감했다. 그러나 이후 2009년 34.2% 증가 전환하면서 감소폭을 모두 만회했다. 이후 2010년 8%, 2011년 5.1%, 2012년 6.7%, 2013년 6.0%, 2014년 4.9%로 증가세를 유지하고 있다.

단기외채비율은 장기외채비율과 비교했을 때 상대적으로 그 증가율은 완화하고 있다. 연간 기준으로 살펴봤을 때 글로벌금융위기가 몰아쳤던 2009년에는 단기외채 증가율이 전년동기 기준으로 24.5%로 같은기간 장기외채의 11%의 두 배 이상 높았다. 그러나 이후 단기외채 증가율은 2010년 9.5%, 2011년 9.7%, 2012년 6.1%, 2013년 9.3%, 2014년 9.2%로 낮아지고 있다. 같은기간 장기외채 증가율은 순서대로 4.2%, 15.1%, 16.7%, 28.8%, 19.8%로 늘어났다.

한은 관계자는 “‘거시건전성 3종 세트(선물환포지션 규제, 외국인 채권투자 과세, 외환건전성 부담금)’ 등의 정책 등으로 단기외채비율이 감소하고 있다”면서 “기업들이 대외부채를 감소하고 있다는 것도 긍정적인 시그널로 해석할 수 있다”고 설명했다.

![[단독] 한국피자헛 ‘새 주인’에 케이클라비스인베·윈터골드PE](https://img.etoday.co.kr/crop/140/88/2293889.jpg)

![연휴 앞둔 인천공항이 불안한 이유 [해시태그]](https://img.etoday.co.kr/crop/140/88/2295544.jpg)

![명절 최대 고민은…男 '양가 일정 조율'·女 '지출 부담' [데이터클립]](https://img.etoday.co.kr/crop/300/170/2295553.jpg)

![북적이는 인천공항…설 연휴, 122만명 몰린다 [포토로그]](https://img.etoday.co.kr/crop/300/190/2295638.jpg)