최근 중국 회사채 디폴트 문제가 관심으로 떠오른 가운데 이같은 위험이 시스템 리스크로 전이되는 등 확산하지는 않을 것이라는 관측이 나왔다. 다만 우리 금융권도 알려진 것만 1500억원 가량 물려있는 상황에서 주의를 기울일 필요는 있다고 봤다.

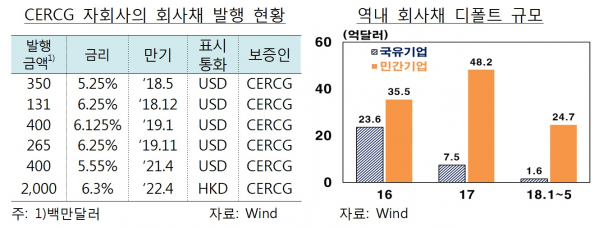

한은은 이같은 디폴트는 중국 정부의 금융리스크 억제를 위한 금융규제 강화 및 디레버리징 정책 지속 등이 주된 요인이라고 꼽았다. 실제 중국의 사회융자총액 증가율은 2016년 12.8%에서 지난해 12.0%, 올 1분기(1~3월) 10.5%를 기록하는 등 둔화하는 양상이다. 또 4월27일 자산관리 상품 규제 최종안을 발표하는 등 금융규제를 강화하고 있다.

반면 중국 인민은행은 상업은행의 유동성 확보와 기업 자금난 해소를 위해 4월25일 지급준비율을 1%포인트 인하하고, 시중에 공급된 1조3000억위안의 유동성 중 9000억위안은 은행의 중기유동성지원대출(MLF) 상환에, 4000억위안은 은행을 통한 중소기업 지원에 활용키도 했다.

또 MLF의 담보자산 범위를 기존 국채, 중앙은행채 등 AAA등급 채권에서 AA등급 채권 및 대출채권까지 확대했다. 1일엔 은행보험감독위원회가 중·대기업의 신용위험을 효율적으로 관리하기 위해 신용공여 금융기관이 한도를 설정·관리하는 방안을 발표하기도 했다.

한은 관계자는 “최근 중국 회사채 디폴트 증가는 실물경제 문제라기보다는 리스크 관리 강화에 따른 디레버리징에 기인하는 것으로 보인다. 중국 정부에서 관리가 가능하고 규제 완화시 기업 신용이 확대될 가능성이 있다”며 “향후 차입여력이 부족한 기업을 중심으로 디폴트 발생이 증가할 것으로 보이나 시스템 리스크로 전이될 가능성은 낮은 것으로 평가된다”고 말했다.

그는 다만 “더 심해져 중국 금융경제가 불안해진다면 우리 경제에 미칠 영향력도 커질 가능성이 있다. 국내 증권사들도 1500억원 정도 물려있는 데다 얼마나 더 있을지 알수 없는 상황이라는 점에서 지속적으로 모니터링 하고 있다”고 덧붙였다.

![배당금 받으려면 언제까지 사야 할까?…2월 국내 배당주 정리 [그래픽 스토리]](https://img.etoday.co.kr/crop/140/88/2299248.jpg)

!["다같이 단종 안아"⋯'왕사남', 과몰입 비결 탈탈 털어보니 [엔터로그]](https://img.etoday.co.kr/crop/140/88/2299262.jpg)

![현대차 주가, 이제 '숫자'로 보지 마세요. 삼성전자보다 무서운 진짜 이유 [찐코노미]](https://i.ytimg.com/vi/TfLr6_Ne1wA/mqdefault.jpg)

![한국형 BDC, 개인투자자 유인책 '세제혜택'에 성패 달려[개인 벤처투자路④]](https://img.etoday.co.kr/crop/85/60/2299154.jpg)

![비상장 투자 문 열렸지만…고배당 기대 속 구조적 리스크 부각 [개인 벤처투자路③]](https://img.etoday.co.kr/crop/85/60/2299149.jpg)

![BDC 상품 출시 준비 박차…벤처 '데스밸리' 해소 기대[개인 벤처투자路 ②]](https://img.etoday.co.kr/crop/85/60/2277838.jpg)

![개미도 비상장 벤처 투자… 내달 'BDC' 첫선[개인 벤처투자路①]](https://img.etoday.co.kr/crop/85/60/2299217.jpg)

![[오늘의 주요공시] 에코프로비엠ㆍSK바이오팜ㆍ리가켐바이오 등](https://img.etoday.co.kr/crop/85/60/2299370.jpg)

!["다같이 단종 안아"⋯'왕사남', 과몰입 비결 탈탈 털어보니 [엔터로그]](https://img.etoday.co.kr/crop/300/170/2299262.jpg)

![국민의힘, 상법 개정안 필리버스터 '돌입' [포토]](https://img.etoday.co.kr/crop/300/190/2299313.jpg)