일반적으로 ‘테이퍼링’은 코로나19 충격에서 벗어났다는 미국의 자신감, 경제 위기 시대의 마침표를 찍겠다는 의지로 해석된다. 그러나 상황은 간단치 않다. 미국 등 글로벌 경기가 좋지 않다. 공급망 혼란과 원자잿값 상승 등이 맞물리면서 스태그플레이션 우려가 큰 상황이다.

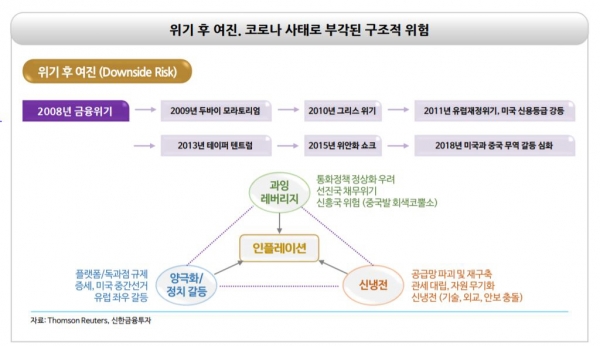

전문가들은 글로벌 경기 회복 부진, 미·중 갈등 국면 등이 테이퍼링과 맞물리면서 한국 등 신흥국 경제에 짐이 될 것으로 본다. 미국의 돈줄 조이기로 외국인 자금이 빠져나가면 국내 금융시장 불안이 커지고 실물 경기로도 악영향을 미칠 수 있어서다. 미국이 금리까지 올린다면 ‘퍼펙트 스톰’이 될 가능성도 있다.

테이퍼링 논의가 본격화하면 신흥국에 미치는 충격이 적잖다. 현대경제연구원은 “코로나19에 대응해 확대된 유동성이 현재 신흥국에 대거 유입돼 있다”며 “예상보다 빠른 미국의 긴축 전환이 이뤄지면 과거의 ‘긴축 발작’(Taper Tantrum)이 재현될 우려가 있다”고 분석했다. 작년 1월부터 올해 3월까지 각국 정부가 코로나19와 관련해 추가로 지출한 재정 규모는 총 9조9300억 달러(약 1경 1062조 원)로 전 세계 국내총생산(GDP)의 9.2% 수준이다.

스태그플레이션이 동반될 가능성이 커 우려는 더 크다. 스태그플레이션은 증시의 충격이다. 뉴욕 증시의 간판 지수 스탠다드앤푸어스(S&P)500은 지난 60년 사이 스태그플레이션 발생 기간 평균 2.1% 떨어졌다. 10년 만기 미국 국채가격(수익률과 반대)은 1972~1982년 사이 연간 기준 9번 하락했다. 인플레이션은 채권이 보유한 미래현금흐름의 구매력을 갉아먹는다.

미국의 인플레이션 확대는 달러화 강세를 유발해 신흥국 자금 유출에 영향을 미칠 가능성도 크다.

국내 주식시장의 경우 과거를 돌아보면 테이퍼링이 실행된 2014년보다 직전 해인 2013년에 충격이 컸다. 2013년 5월 연준이 테이퍼링 가능성을 처음 언급한 뒤 글로벌 투자자들이 한국 시장에서 짐을 쌌다. 하지만 이후엔 글로벌 경기 회복 기대감이 커지면서 오히려 증시가 상승세를 탔다.

KTB투자증권이 과거 유사 테이퍼링 시점을 기준으로 미 증시 추이를 살펴본 결과, 1ㆍ2ㆍ3차 테이퍼링 종료 관찰구간 3개년 동안 우상향 곡선을 그린 것으로 나타났다. 1ㆍ2ㆍ3차 테이퍼링 시점 기준(100포인트 기준) 직전 1년을 포함한 전체 3년 기간(이하 전체 3년) 동안, 주식시장 퍼포먼스 평균값은 105를 기록한 것으로 집계됐다.

1차 테이퍼링 종료 후 2년 동안의 주식시장 수익률은 -3.6%를 기록하기도 했다. 하지만 직전 1년을 포함한 전체 3년 기간으로 넓혀보면 수익률은 17.7%로 뛰었다. 2차 양적 완화(QE2) 직후 2년과 전체 3년 수익률은 각각 4.8%, 15.0%를 기록했으며 3차 양적 완화 역시 각각 6.0%, 8.5%로 상승 추세가 지속됐다.

문제는 코로나19와 글로벌 공급망 차질 상황에서 우리 경제가 충격을 흡수할 수 있느냐다. 환율과 금리, 외국인 동향도 변수다.

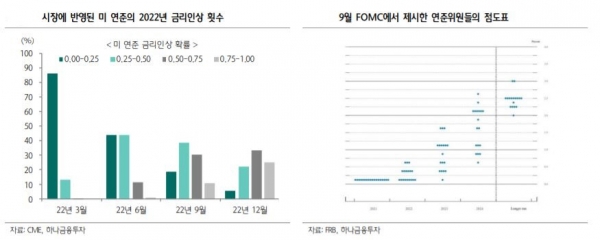

이미 시장금리는 오르고 있다. 3일 국고채 금리는 2.036%를 기록했다. 금리가 오르면 한국경제가 짊어져야 할 부담도 커진다. 금리가 오르면 투자와 소비가 줄고, 부채 상환에 대한 부담이 커지면서 경기에 악영향을 미칠 가능성도 크다. 미국이 금리를 올린다면 충격은 더 클 수 있다. NH투자증권 강승원 연구원은“11월 FOMC는 월 150억 달러 규모의 테이퍼링을 발표했다. 그러나 재무부 역시 향후 3개월간 월 260억 달러 규모의 입찰 축소를 발표했다. 이제 핵심은 금리 인상 시점이다”면서 “미국 2023년 하반기에 금리 인상이 가능할 것으로 전망한다”고 말했다.

특히 신종 코로나바이러스 감염증(코로나19)으로 교역조건이 나빠진 상황에서 부담은 더 커진다. 교역조건 악화는 연쇄적인 경제위기 반응의 출발점이다. 수출입 물량에 큰 변동이 없을 때 교역조건 악화는 곧바로 경상수지 적자로 연결된다. 우리나라의 교역조건을 나타내는 순상품교역조건지수는 지난 9월 작년 동월보다 4.5% 떨어졌다.

이에 따라 외국에 지급하기 위한 외환 수요가 많이 증가하게 되고 이는 원화가치 하락(환율 상승)으로 직결된다. 지난 3일 달러당 원화 가격은 1181.60까지 떨어졌다. ‘빅 피겨(큰 자릿수)’인 1200원대에 재진입할 가능성이 크다. 완화가치가 하락하면 증시에서도 외국인은 발을 빼게 된다. 외국인은 올해 들어 32조879억 원 어치를 팔아치웠다. 이달에도 4808억 원 어치를 팔고 있다.

신한금융투자 박석중 연구원은 “테이퍼링 종결과 금리인상 사이의 4~6개월간의 시차 존재한다”면서 “조기 금리 인상 반영에 대비는 필요하다. 이후 금리와 성장의 시소게임이 진행될 것으로 예상한다”고 말했다.

![[이슈Law] 연달아 터지는 ‘아트테크’ 사기 의혹…이중 구조에 주목](https://img.etoday.co.kr/crop/140/88/2105868.jpg)

![[ENG/SUB]지드래곤(G-DRAGON)의 음악, 다른 아이돌과 뭐가 다른데? #홈스위트홈 #homesweethome [컬처콕 플러스]](https://i.ytimg.com/vi/9hsaYzMk9gc/mqdefault.jpg)

!["여기도 품절이라고요?"…Z세대 '뷰티 방앗간' 된 다이소, 다음 대란템은? [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2105870.jpg)

![휘발유-경유, 6주 연속 동반 '상승' [포토]](https://img.etoday.co.kr/crop/300/190/2106198.jpg)