코스닥 상장사 에코바이오가 작년 발행한 전환사채(CB)의 전환청구 기간이 도래하면서 오버행(잠재적 매도 물량부담) 우려가 커지고 있다. 주식으로 모두 전환될 시 총발행주식 수의 4분의 1을 웃도는 규모다.

10일 금융감독원 전자공시에 따르면 에코바이오는 8일과 9일에 각각 3억 원, 9억7500만 원 규모로 전환청구권이 행사됐다고 공시했다. 전환가액은 6603원, 발행된 주식은 각각 4만5433주, 14만7660주로 21일 상장 예정이다.

에코바이오는 앞서 작년 6월 초 210억 원 규모의 6회차 CB를 찍었다. 조달 자금 중 160억 원은 시설자금에, 35억 원은 운영자금, 15억 원은 채무상환이 목적이다. 해당 사채의 전환청구 기간은 올해 6월 4일부터 5월 4일까지로, 전환청구 기간이 도래하자 즉각 청구권 행사가 시작된 셈이다.

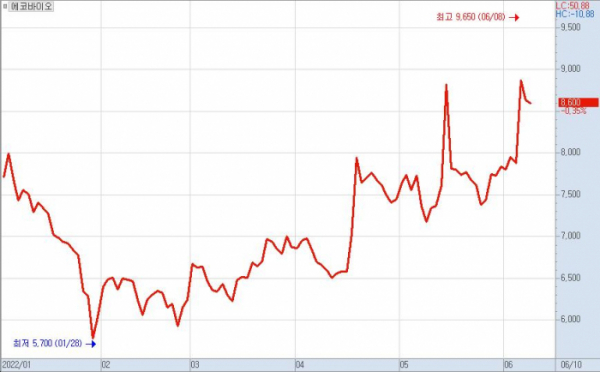

이처럼 즉각적인 전환청구 행사가 시작된 것은 발행 대상자로 참여한 기관투자자들이 상당 수준의 투자 차익을 거둘 수 있어서다. 해당 CB의 최초 전환가액은 8443원이었으나 현재는 6603원까지 낮아졌다. CB 발행 이후 전반적인 주식시장 하락에 회사 주가 역시 내려가 전환가액이 두 차례 재조정 된 탓이다.

에코바이오 주가는 이후 러시아-우크라이나 전쟁에 따른 비룟값 특수 기대로 반등해 최초 전환가액 수준까지 회복됐다. 이에 따라 기관투자자들은 전환청구 행사 시 9일 종가 기준 30%가량의 투자차익을 거둘 수 있다.

아울러 해당 CB의 표면 및 만기이자율이 0%라는 점도 전환청구 행사를 더욱 부추기는 요인으로 꼽힌다. 이자율이 0%인 탓에 CB에 투자한 기관투자자들은 만기일인 2026년까지 사채를 들고 있더라도 원금을 회수하는데 그칠 수밖에 없다. 주식으로 전환해 장내에서 매매차익을 거두는 것이 최고의 투자 수익을 올리는 길이다.

한편 이번 두 차례의 전환청구권 행사 이후 남은 사채 잔액은 197억2500만 원이다. 주식으로 전환될 시 298만7278주 규모로 1분기 말 총발행주식 수 대비 25.7%에 해당하는 물량이다.

![韓 시장 노리는 BYD 씰·아토3·돌핀 만나보니…국내 모델 대항마 가능할까 [모빌리티]](https://img.etoday.co.kr/crop/140/88/2106689.jpg)

!["팬분들 땜시 살았습니다!"…MVP 등극한 KIA 김도영, 수상 소감도 뭉클 [종합]](https://img.etoday.co.kr/crop/140/88/2107163.jpg)

![비행기 또 출발지연…맨날 늦는 항공사 어디 [데이터클립]](https://img.etoday.co.kr/crop/140/88/2107187.jpg)

![[오늘의 주요공시] 삼성물산·HJ중공업 등](https://img.etoday.co.kr/crop/85/60/2107252.jpg)

![[급등락주 짚어보기] 제이씨현시스템, 4조 투자 'AI 컴퓨팅센터' 구축에 상한가](https://img.etoday.co.kr/crop/85/60/2107170.jpg)

![[장외시황] 엠앤씨솔루션, 수요예측 실시](https://img.etoday.co.kr/crop/85/60/2107171.jpg)

![[종합] 코스피 0.55% 하락 마감…코스닥 0.53%↓](https://img.etoday.co.kr/crop/85/60/2107159.jpg)

![비행기 또 출발지연…맨날 늦는 항공사 어디 [데이터클립]](https://img.etoday.co.kr/crop/300/170/2107187.jpg)

![종합부동산세 발송 시작 [포토]](https://img.etoday.co.kr/crop/300/190/2107226.jpg)