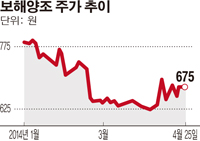

25일 금융감독원 전자공시에 따르면 보해양조는 유상증자 발행 예정 주식수 전체인 2530만주 중 구주주 우선 배정 후 남은 실권주 및 단수주 681만2377주를 대상으로 지난 22일과 23일 진행된 일반공모 청약 결과 청약률은 1만2664.14%를 기록했다. 청약 결과 총 집계된 청약 주식수는 8억6272만9200주로 청약금액은 5185억원에 달했다.

이에 따라 보해양조는 구주주 우선 배정과 일반 공모 청약을 통해 100% 청약이 완료되면서 이번 유상증자를 통해 총 152억530만원의 자금 조달에 성공했다. 확보된 자금 중 2억9277만1540원은 발행제비용으로 나머지 149억1252만8460원은 운영자금으로 차입금 상환에 사용할 계획이다.

올 상반기에 도래하는 단기차입금은 약 463억원 규모로 이번에 조달된 자금으로 일부를 상환하고, 나머지는 회사 자체자금으로 충당할 예정이라는 게 회사 측 설명이다. 보해양조 관계자는 “이번 유상증자를 통해 마련한 자금을 차입금 상환에 사용해 금융비용을 줄이게 되면 재무구조가 개선되는 효과가 있다”고 말했다.

또 일반 공모 유상증자에서 청약 인기가 높았던 이유에 대해서는 “지난해 순이익이 흑자 전환됐고, 코스피 상장사라는 인식으로 회사에 대한 안정성을 좋게 평가한 것 같다”며 “현재 주가에 대한 가격 메리트도 작용한 것으로 본다”고 덧붙였다.

☞ 투자자 300명에게 공개하는 종목의 속살 이투데이 스탁프리미엄에서 확인하세요

![키키도 소환한 그 감성⋯Y2K, 왜 아직도 먹히냐면요 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2292619.jpg)

!['주유소 기름값 9주 연속 하락세' [포토로그]](https://img.etoday.co.kr/crop/300/190/2292925.jpg)