교보생명 2대 주주인 대우인터(24%)와 캠코(9.9%)는 올해 교보생명 지분 매각을 계획했다. 이를 위해 대우인터는 우리투자증권과 맥쿼리증권을 자문사로 선정했으며 캠코도 ‘삼성증권·바클레이즈증권 컨소시엄’을 주간사로 선정해 매각 작업을 진행 중이다.

생보업계에서는 시장에 나올 예정인 두 지분을 더하면 33.9%에 달해 주요 주주가 될 수 있는 만큼 이를 누가 사들이느냐에 관심이 쏠렸다. 그러나 대우인터가 매각 작업을 보류하면서 교보생명 지분매각에 적신호가 켜진 것이다.

대우인터 관계자는 “교보생명 지분 활용방안을 다각도에서 검토하고 있는 중에 시장 상황이 적절치 않다고 판단했다”면서 “자문사의 컨설팅을 받아본 결과, 교보생명 지분매각을 보류키로 했다”고 밝혔다. 또 시장 상황이 여의치 않을 경우 매각 자체가 원점에서 재검토될 가능성도 배제할 수 없는 것으로 전해졌다.

대우인터는 당초 매각을 통해 확보한 자금으로 해외자원개발에 나설 계획이었으나 국내외 금융시장이 불안정한 상황에서 매각을 서두를 경우 제값을 받기 어렵다고 판단한 것으로 풀이된다. 특히 교보생명 상장시 지분매각 프리미엄을 챙길 수도 있을 것으로 보고 있다.

캠코의 교보생명 지분 매각도 불확실성이 커졌다는 게 대체적인 시각이다.

금융권 한 관계자는 “교보생명은 대우인터와 캠코의 지분을 합해도 경영권 확보가 어려운데다 당분간 상장할 계획이 없어 투자자 입장에선 매력이 낮은 편”이라며 “대우인터까지 매각을 보류한 상황에서 캠코까지 매각작업이 원활히 추진되지 못할 가능성을 배제할 수 없는 상황”고 지적했다.

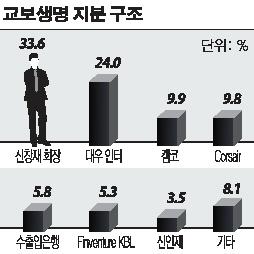

교보생명 지분율은 대주주인 신창재 회장이 33.6%를 보유하고 있으며 대우인터 24.0%, 캠코 9.9% 순이다.

![[김남현의 채권썰] 정상화 넘어선 금리상승…무기력감 계속](https://img.etoday.co.kr/crop/85/60/2292593.jpg)

![[금상소] 장보기부터 주유·여행까지…설 연휴 혜택 싹쓸이할 카드는?](https://img.etoday.co.kr/crop/85/60/2292360.jpg)

![[주간 IPO] 액스비스·에스팀 수요예측 돌입…카나프테라퓨틱스는 연기](https://img.etoday.co.kr/crop/85/60/2292580.jpg)

![[e가상자산] ‘논문으로 만든 코인’ 카르다노…ADA는 뭐가 다를까](https://img.etoday.co.kr/crop/85/60/2292197.jpg)

![[주간증시전망] 코스피, 구조적 상승 추세 유지⋯다음주 상단 5400](https://img.etoday.co.kr/crop/85/60/2292614.jpg)

![[베스트&워스트] 에너지·화학 수급 쏠림에 한화솔루션 51% 급등…풍산은 '쇼크'에 급락](https://img.etoday.co.kr/crop/85/60/2292679.jpg)

![키키도 소환한 그 감성⋯Y2K, 왜 아직도 먹히냐면요 [솔드아웃]](https://img.etoday.co.kr/crop/300/170/2292619.jpg)

!['노란 등불 밝힌 봄의 전령사' [한컷]](https://img.etoday.co.kr/crop/300/190/2292708.jpg)